En la actualidad, la industria financiera y de medios de pago ha experimentado un crecimiento exponencial en Latinoamérica. Un aspecto fundamental de este avance es la diversidad de medios de pago que se han desarrollado en cada país de la región, que revolucionaron –y siguen revolucionando– la forma en que las personas realizan transacciones, inversiones, envían o reciben dinero. Desde aplicaciones móviles y tarjetas de crédito virtuales, hasta soluciones basadas en criptomonedas… ¡Los usuarios tienen a su disposición una amplia gama de opciones para sumarse a la soluciones financieras y llevar a cabo sus transacciones diarias!

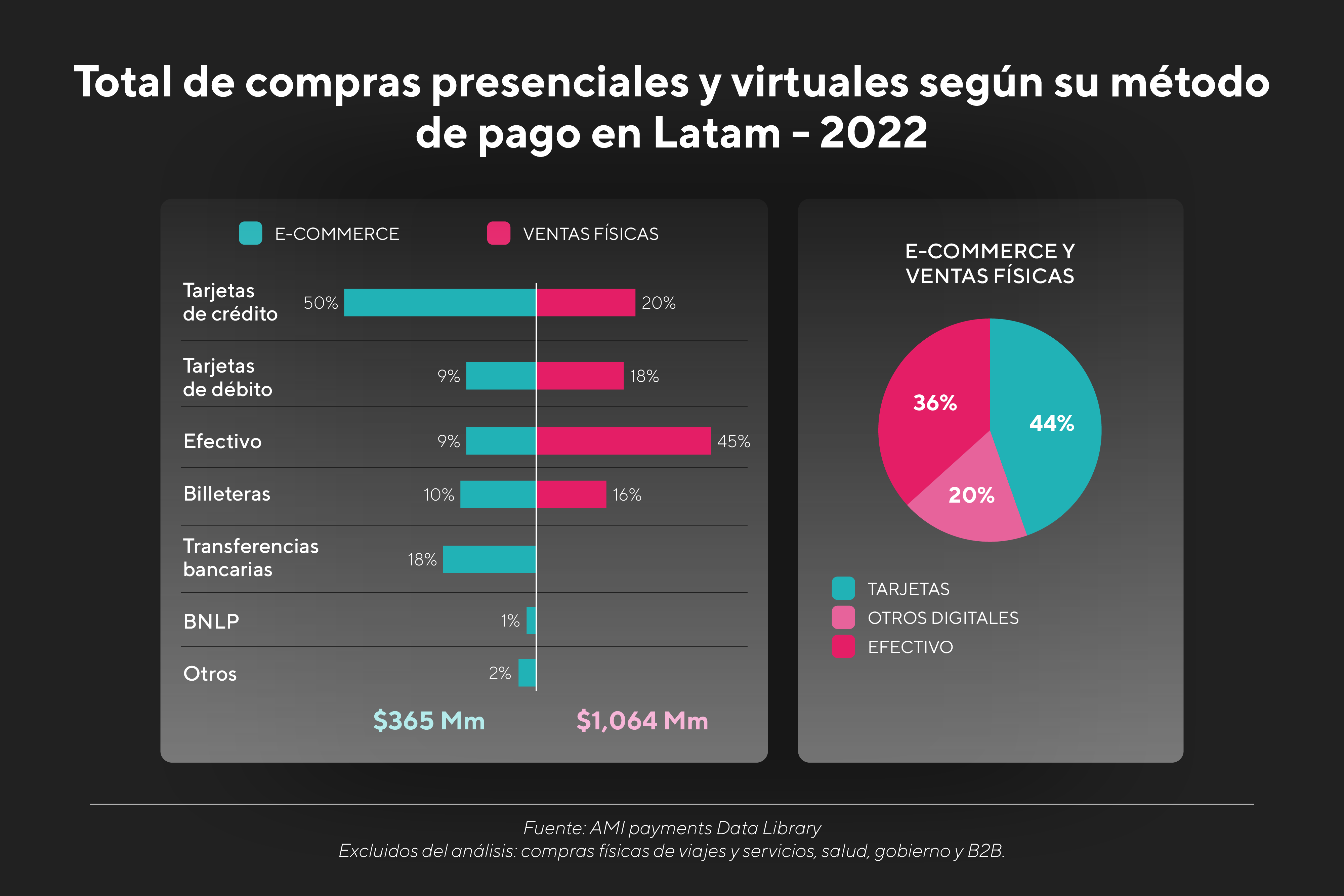

El despegue de las fintech apalancado por grandes innovaciones tecnológicas, sumado a la pandemia del COVID-19, que llevó a las personas a adoptar soluciones bancarias digitales, resultó en un gran avance en la bancarización en la región. Este fenómeno se tradujo en una reducción significativa del uso del efectivo como medio de pago preferido: según AMI (Americas Market Intelligence), actualmente el 44% de todo el universo de pagos en Latam se realiza con tarjetas, incluyendo ecommerce y retail, convirtiéndose así en el medio más utilizado. Esto significa que los pagos realizados en efectivo fueron superados, quedando en segundo lugar con un 36%.

Es sabido que cada país de la región tiene realidades diferentes y cada caso está marcado por el contexto local, los avances tecnológicos, la situación regulatoria, y el mercado económico propio. En el caso de Argentina, la tendencia hacia la inclusión financiera apalancada por soluciones digitales tiene viento a favor, gracias al boom de la interoperabilidad financiera y la alta tenencia de tarjetas de crédito. Además, considerando el contexto inflacionario y las restricciones cambiarias, las fintech se convirtieron en una alternativa clave para que las personas puedan invertir y ahorrar.

Este panorama de modernización que traen los servicios financieros, además de ser beneficioso para la población argentina, entrega novedosas posibilidades de negocio para quienes quieran lanzar sus propios servicios financieros: tarjetas, cuentas digitales, conexión con el mundo cripto, entre otros productos, que pueden complementar su core business a través de finanzas embebidas.

En este artículo, vamos a analizar los medios de pago más utilizados en Argentina, cómo las nuevas plataformas dan alternativas de ahorro e inversión y las oportunidades de negocio que generan a empresas y fintechs. ¡Arrancamos!

Argentina: el boom de las transferencias 3.0 traído por las fintech

Sin dudas, Argentina es uno de los países de Latam donde más avances hubo en materia de pagos digitales en un corto período de tiempo – lo que podemos llamar como el fenómeno de las transferencias 3.0, incentivado por el uso del QR interoperable.

La propuesta para fomentar el uso de QR interoperable fue promulgada por el Banco Central de Argentina (BCRA) en 2022, y ampliada en mayo del 2023, para fomentar los pagos instantáneos y la diversificación del segmento. La entidad trajo además nuevas regulaciones de Open Finance para los pagos cuenta a cuenta (A2A) realizados a través de los QRs interoperables y mediante CVU, sigla para Clave Virtual Uniforme correspondiente a las cuentas virtuales, que incluyen:

- exigir la interoperabilidad de los códigos QR, para que cualquier persona, independientemente de la cuenta fintech o bancaria que tenga, pueda hacer pagos a través de esta herramienta;

- que los proveedores de servicios de pago, como monederos digitales, deban aceptar pagos directos de cuentas bancarias.

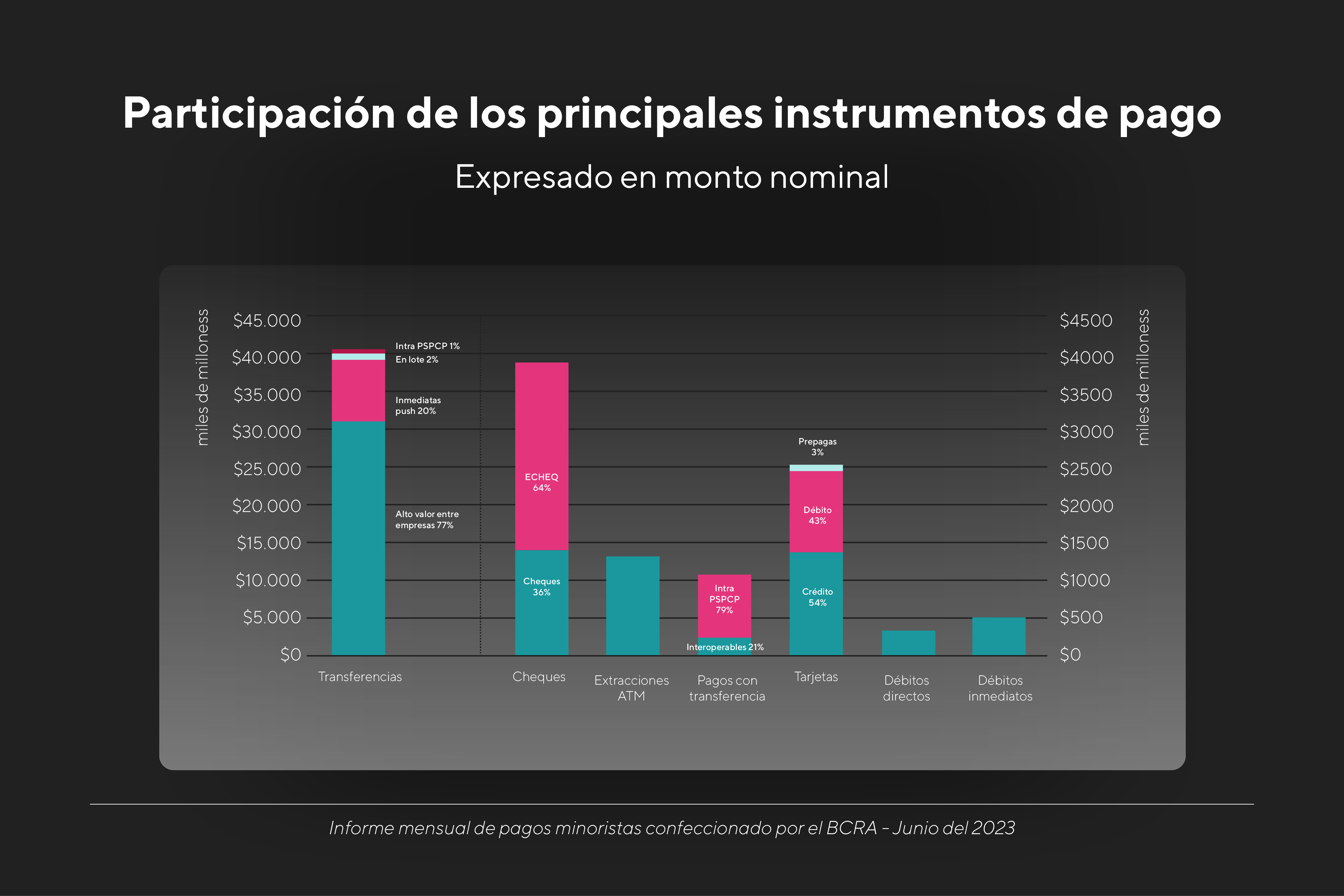

Estas decisiones son las que finalmente hicieron que las transferencias A2A escalen para llegar a la cima de los pagos minoristas realizados en el país, como vemos en el siguiente gráfico:

Actualmente Argentina posee un alto grado de desarrollo en términos de interoperabilidad financiera. Los pagos a través de QRs, billeteras virtuales y cuentas con CVU ya superan las transacciones con tarjetas de débito, lo que demuestra la gran influencia que tuvieron las fintech en la ‘bancarización’ o inclusión financiera del país durante los últimos años. Santiago Witis, Country Manager en Argentina y Chile de Pomelo.

Algunos números:

- Según el BCRA, en el primer trimestre del 2023 la cantidad de transferencias o pagos vía CVU fueron mayores que las realizadas a través de cuentas bancarias. Sin embargo, estas fueron por montos superiores.

- El 50% de las tarjetas prepagas son utilizadas en su versión virtual, siendo el porcentaje más alto respecto a las tarjetas virtuales de débito y crédito, según Afi y The Cocktail Analysis.

- El 54,6% de los usuarios de smartphones en Argentina paga a través de links o enlaces de pago, posicionando al país en el que más utiliza este método.

- Finalmente, afirman que el 22,8% de las personas bancarizadas en el país opera con frecuencia con productos o servicios fintech.

¿Cuál es la situación de las tarjetas de débito, crédito y prepagas en Argentina?

Si hablamos exclusivamente de tarjetas, según el Informe mensual de pagos minoristas confeccionado por el BCRA en junio del 2023, hubo más movimientos con tarjetas de débito que con las de crédito. Sin embargo, por su naturaleza crediticia y la posibilidad que entrega de pagar en varias cuotas, las tarjetas de crédito totalizan gastos por montos mayores que las tarjetas de débito.

- Tarjetas de débito: 186,8 millones de transacciones por $964,8 mil millones

- Tarjetas de crédito: 109,2 millones de pagos por $1.22 billones.

Además, Argentina es el país de la región con más multitenencia de tarjetas de crédito. Una de las razones de esto es la incertidumbre inflacionaria que vive su población, por lo tanto buscan contar con diferentes tarjetas de crédito del mercado para hacer compras según sea conveniente: programas de beneficios, descuentos y mayor cantidad de cuotas sin interés. Además, al tener más tarjetas de crédito, tienen más crédito para hacer compras. Por esa razón, estas son las tarjetas que más crecen en términos de volumen de transacciones año a año.

Las tarjetas prepagas actualmente son las 3ras más utilizadas del país, luego de las de crédito y débito. Su crecimiento interanual en el 2023 fue del 38,4%, manteniéndose exponenciales y ganando terreno. Estas tarjetas son una de las más rápidas de lanzar gracias a que las regulaciones sobre ellas son más sencillas, y afortunadamente, eso permite que generen ganancias rápidamente a quienes deseen emitirlas. Esto se traduce en una gran oportunidad de mercado, porque pueden aplicar a diversos casos de uso: vinculadas a cuentas digitales o cripto wallets y para disponibilizar desde créditos, a activos tokenizados.

La situación del efectivo

Según un informe realizado por la Organización Internacional del Trabajo (OIT) en 2022, el 45% de los trabajadores en la Argentina eran informales. Por lo tanto, aún existe una gran porción de la plaza de pagos presenciales que todavía se elige hacer en efectivo:

Vemos en el gráfico que el 30,2% de las compras presenciales tienen como preferencia de pago al efectivo, seguido por las tarjetas de débito (21,2%) y finalmente por las billeteras digitales y transferencias hechas a través de celulares (18%), que en conjunto superan a las transacciones en efectivo.

Esta realidad de inclusión financiera que prevalece a pesar de la informalidad laboral, además de ser un fenómeno asociado al boom fintech, es también apalancada por medidas estatales. Por ejemplo, a través de los programas de ayuda social entregados a población vulnerable y por fuera del trabajo formal: según el BCRA, para mediados del 2020, 3 millones de personas accedieron a cuentas bancarias por primera vez para la acreditación de estos beneficios.

Otro factor que favorece la inclusión financiera y la penetración de los servicios financieros modernos en el mercado, es la búsqueda de nuevas herramientas para combatir la inflación e invertir. Según La Cámara Argentina Fintech, las inversiones vía fintech crecieron un 183% en Argentina, alcanzando los $438 mil millones en el primer semestre del 2023. Al poder acceder a ellas sin costos o con bajos requisitos, la población se volcó a estas plataformas rápidamente.

Encontramos a Argentina como un país con muchísimas oportunidades de seguir innovando y desarrollando servicios financieros de la mano de fintechs, unicornios y plataformas criptos con reconocimiento a nivel regional. Además, soluciones como las transferencias 3.0 fueron un factor crucial para atender a audiencias excluidas de las soluciones bancarias tradicionales y modernizar la experiencia de los usuarios, lo que posiciona al país como uno de los que más viento a favor tiene en materia de inclusión financiera.