Nos últimos anos, as fintechs dominaram o mercado de serviços financeiros e contribuíram para que a América Latina atingisse uma bancarização de 75% de sua população. Com produtos nunca antes oferecidos por players mais tradicionais e usando modelos de negócio inovadores, elas conseguiram atender as dores antigas do consumidor final e se mostraram oportunidades gigantescas de crescimento com suas fontes de receita possíveis.

Segundo um estudo da Câmara Argentina de Fintechs, o crescimento que elas apresentam é exponencial e, entre 2018 e 2020, houve um aumento de 135 novas empresas no país – sem contar o quanto sua presença cresceu também em toda a América Latina, especialmente no Brasil. Vamos ver quais são as verticais de negócios que compõem o ecossistema de fintechs no país:

Com novas soluções no mercado B2B de embedded finance, hoje também se tornou possível para qualquer empresa se tornar uma fintech ao lançar os seus próprios serviços financeiros. Não apenas trazendo soluções diferentes e focadas em públicos específicos, se diferenciando de todos os concorrentes, mas também criando novas fontes de receita a partir delas.

Mas, afinal, quais são as fontes de receita que os serviços financeiros oferecem?

São várias, mas podemos considerar as principais aquelas que estão relacionadas a cartões e contas digitais. Os serviços mais comuns que podem ser oferecidos são as contas digitais e os cartões – detalhamos quais são elas para cada um deles logo abaixo.

Como já contamos aqui, cartões de crédito são um produto muito utilizado na América Latina. De acordo com um estudo da Statista realizado no Brasil em 2018, 81,6% da população usou cartões de crédito para fazer compras de longo prazo!

Já as contas oferecem ao consumidor a possibilidade de realizar operações financeiras pelo celular e sem a necessidade de abrir uma conta bancária ou ter um cartão. A praticidade de soluções novas como as carteiras digitais, por exemplo, é tanta que o sucesso deste produto é visível. De acordo com uma pesquisa da Experian em 2022, 67% dos consumidores brasileiros disseram que haviam usado carteiras digitais nos seis meses anteriores.

Mas algo que vale para os dois – e qualquer outro serviço financeiro novo – é a necessidade de captar e fidelizar clientes.

É fundamental que as pessoas conheçam o produto oferecido, operem por meio dele e o incorporem nos seus hábitos de consumo. O primeiro passo para fazer isso é, claro, lançar as soluções que eles mais buscam, com características muito atrativas e diferenciadas, e não se esquecer de garantir que eles tenham uma ótima experiência ao usá-las.

Agora, vamos a cada uma das possíveis fontes de receitas que você pode gerar oferecendo cada um dos principais serviços financeiros!

Contas

Como mencionamos anteriormente, este é o pontapé inicial para gerar lucros com o seu serviço financeiro:

- Seus clientes terão os benefícios imediatos de ter sua própria conta digital: poderão realizar transferências, pagar por serviços, economizar dinheiro eletrônico, investir e até comprar criptomoedas, dependendo de quais são seus produtos colaterais relacionados com a conta.

- Seu negócio receberá um grande benefício financeiro para investir e obter retornos. Isto, obviamente, está sujeito à regulamentação de cada país.

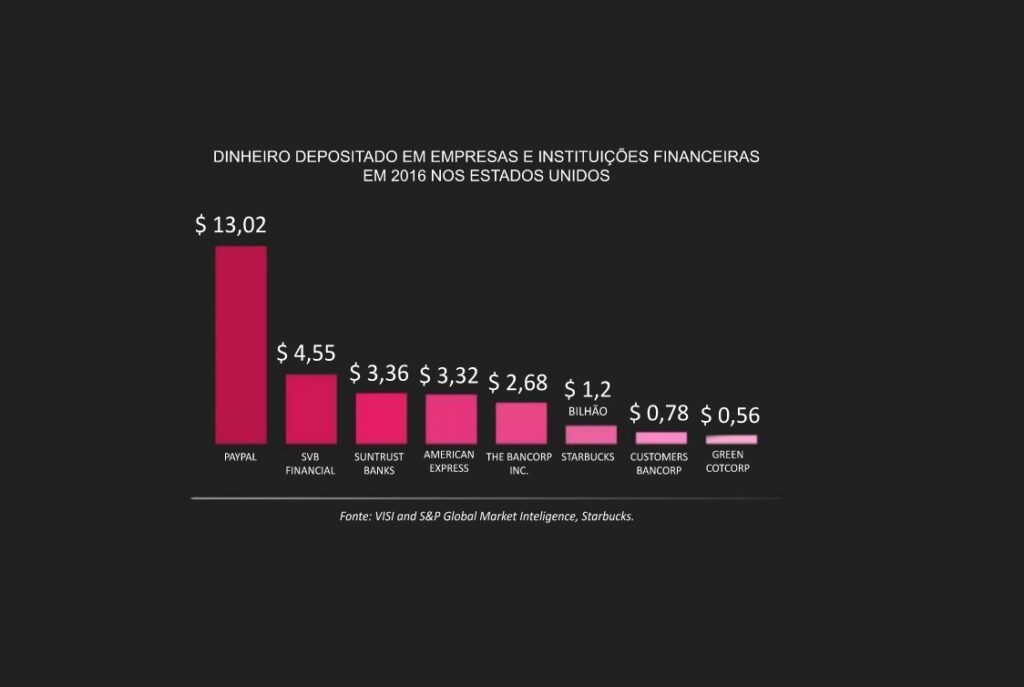

Isso mesmo: assim como os serviços financeiros tradicionais – ou seja, aqueles oferecidos pelos bancos –, a primeira receita que eles recebem associada à criação de contas é o rendimento dos investimentos. Em alguns casos, as fintechs que estão associadas a outra unidade de negócio podem conseguir mais depósitos de seus clientes em relação às instituições bancárias, como mostrado no exemplo abaixo:

O caso de sucesso da Starbucks

A Starbucks propôs uma missão simples: criar um programa de fidelidade para incentivar seus clientes a comprar mais café. Em 2008, a empresa deu vida aos seus cartões físicos. As pessoas tinham que comprar um cartão e carregar dinheiro nele para fazer compras dentro da loja. Graças a seu consumo, as pessoas recebiam pontos que podiam trocar por wi-fi grátis nas lojas, descontos ou produtos.

Com a chegada do aplicativo em 2010, a proposta teve grande adesão, e 25% das compras nas lojas eram realizadas por meio dele. E o lucro? A empresa recebeu depósitos de seus mais de 25 milhões de usuários. Em 2021, isto significava que eles tinham US$ 1,6 bilhão para poder criar lojas, investir e se financiar sem precisar de instituições bancárias. O negócio é completo, e qualquer empresa pode aspirar fazer a mesma coisa!

Cartões

Os cartões, sejam de débito, crédito ou pré-pagos, são um excelente produto para oferecer aos clientes. Eles representam a maneira pela qual você pode realizar compras físicas ou virtuais e obter os benefícios da sua conta digital para o seu dia a dia. Além disso, com os cartões de crédito, você pode postergar o pagamento das compras realizadas até a data de vencimento da sua fatura.

Existe uma fonte de receita que é inerente ao uso de todos os cartões: a interchange fee, ou taxa/tarifa de intercâmbio. Esta porcentagem faz parte de cada transação com cartão de crédito, débito ou pré-pago e pode girar até em torno de 1,5%, dependendo do país onde a transação é realizada. Também vale mencionar como outra receita comum a comissão por saques em caixas eletrônicos.

Receitas adicionais geradas pela oferta de cartões de crédito:

Comissões por serviço: Variam de acordo com o banco, o tipo de cartão e as promoções vigentes. Podem ser taxas por emissão, renovação, reimpressão do cartão, impressão adicional ou manutenção da conta. Isto é definido pelo banco emissor do cartão, e estes valores não serão necessariamente cobrados.

Refinanciamento das compras: Consiste em modificar as condições originais do crédito. Por exemplo, o parcelamento do pagamento da fatura diferindo o pagamento total com juros adicionais de acordo com os planos de pagamento propostos pela rede de cartões. É o sistema frequentemente utilizado na Argentina, no México e no Brasil.

Rotativo: Quando o titular do cartão realiza um pagamento da fatura da conta entre o valor mínimo e abaixo do pagamento total, gerando um refinanciamento sobre os valores não pagos. Esta é uma das receitas mais importantes para o emissor do cartão!

Juros e multas moratórias: Correspondem a todos os encargos relacionados com pagamentos em atraso ou inferiores ao valor total. Os juros de mora incorrem diariamente pela dívida não paga após o vencimento do cartão. E há também as comissões e multas fixas correspondentes. Este é um dos ganhos mais representativos.

Enquanto produto, o cartão tem se mantido estável a nível de uso ao longo dos anos – portanto, oferecê-lo terá menos riscos. Em outras palavras, os usuários irão adotá-lo rapidamente porque isso não significa aprender a usar um novo produto. E ele vem sendo implementado por diversos setores como uma nova unidade de negócios, sejam supermercados, postos de gasolina, concessionárias de veículos, entre outros.

Empréstimos

A estratégia é muito simples: emprestar dinheiro aos usuários e cobrar juros já definidos no momento da sua devolução. Esse é um dos pontos que mais gera monetização para as fintechs. Habitualmente, o conjunto de gastos e juros que uma fintech terá como fontes de receita inclui os seguintes itens:

- A taxa básica de juros (fixa ou variável) determinada pelas parcelas do empréstimo;

- As despesas de avaliação do cliente que solicita o empréstimo (idade, histórico de crédito, entre as mais importantes);

- As despesas de avaliação dos solicitantes dos financiamentos;

- Os custos de abertura e manutenção de contas de depósito, cartões de crédito e/ou compras associadas a financiamentos;

- As despesas com envio de avisos de débito e outras notificações.

A população desatendida pelos serviços tradicionais não tem acesso ao crédito bancário tradicional, razão pela qual as fintechs e qualquer outra empresa têm uma grande oportunidade de suprir essa necessidade.

Conexão com o mundo crypto

O boom nas criptomoedas é definitivamente imparável e representa uma excelente oportunidade para as pessoas converterem suas economias em moedas estáveis (stablecoins) ou investirem. Esta é uma resposta muito interessante para os problemas econômicos da América Latina, como desvalorizações e restrições para adquirir moedas estrangeiras. Graças ao acesso ao mundo das criptomoedas, as pessoas podem investir, economizar, transferir e converter ativos físicos em ativos digitais!

As fintechs têm diferentes maneiras de fazer parte do ecossistema do blockchain e gerar novas fontes de receita:

- Ao conectar as contas de seus clientes ao mercado de criptomoedas, elas podem ganhar comissões por cada transação que fizerem. Por exemplo, compra ou venda de criptomoedas, saque de fundos em moeda fiat, conversão para moedas estáveis.

- Estes modelos constituem uma nova forma de financiamento das contas e, portanto, de aumentar a sua utilização. Quando os clientes sacam suas criptomoedas e as depositam na sua conta em moeda local, começam a gerar comissões por cada transação que realizam.

- Lançando a sua própria criptomoeda. Um exemplo é o Mercado Livre no Brasil, que criou um programa de fidelidade onde os clientes ganham moedas a cada compra que realizam. Em seguida, os clientes podem utilizá-las para comprar novos produtos ou trocá-las por moeda local.

Bônus: não deixe o B2B de fora das fontes de receita!

Uma tendência que está começando no mundo das fintechs é o atendimento das pequenas empresas. Sempre se pensando público-alvo como as pessoas físicas (o consumidor final), mas os comércios, pequenas empresas ou empreendedores também são um público negligenciado pelo ecossistema financeiro tradicional. Neste caso, as comissões serão superiores àquelas cobradas dos usuários pessoas físicas. Portanto, é um excelente mercado para ser atingido! Isso tornará sua empresa uma B2B2C!

Além disso, será muito benéfico para os clientes , já que eles começarão a gerar um histórico de crédito, acessar empréstimos e tornar sua situação fiscal mais clara. Sob este ponto de vista, a bancarização e a inclusão financeira oferecem benefícios individuais, comerciais e socioeconômicos. É uma verdadeira situação win-win!

Chegando ao fim…

Como vimos ao longo do artigo, o número de produtos e serviços financeiros que podem ser oferecidos é muito grande e variado! E como o mercado indica, esse ecossistema não para de crescer e está na vanguarda das soluções financeiras inclusivas, rápidas e ágeis em todo o mundo.

Além disso, se pensarmos nas dificuldades econômicas no âmbito regional – inflação, desvalorizações das diferentes moedas ou restrições legislativas –, a variedade de serviços financeiros é uma resposta muito favorável para poder mitigá-las. Aumentar a bancarização da população gera mais oportunidades de consumo, investimento e financiamento, o que é muito positivo para a economia dos países.