Nos últimos anos, as fintechs têm avançado com tudo no Brasil e na América Latina para ajudar a suprir uma carência importante: a de inclusão financeira. Em um continente no qual boa parte da população continua sem ter acesso a serviços financeiros, estas companhias trazem (e também desenvolvem) ferramentas digitais mais seguras e eficientes. Assim, ajudando na bancarização de gente que antes não tinha interesse, confiança ou nem mesmo possibilidade de ter sua própria conta ou seus cartões – e ainda daquelas pessoas que passavam por uma série de burocracias que deixavam o processo devagar e ineficiente.

Vamos ver como as fintechs no Brasil e na América Latina têm mudado o cenário do sistema financeiro na região e ajudado a promover mais acesso aos bancos e serviços?

O cenário da bancarização na América Latina hoje

Na América Latina, por diferentes motivos, a bancarização vinha andando a passos lentos até a pandemia. Fosse pela informalidade do trabalho, baixo score de crédito, processos burocráticos dos bancos… e até mesmo pela desconfiança com a gestão do dinheiro por parte de instituições financeiras.

Até não muito tempo atrás, o número de cidadãos com contas bancárias na América Latina mal passava dos 50%. Foi nesse contexto que mais e mais fintechs surgiram com foco em promover inclusão financeira através de serviços financeiros de fácil acesso, muitas vezes de forma gratuita (ou com custos menores) e de forma totalmente digital.

O fato é que, com isso, o acesso ao sistema financeiro avançou bastante nos últimos anos. Segundo dados do Banco Mundial, a bancarização já alcança cerca de 75% dos latino-americanos – ou seja, uma evolução de 19 pontos entre 2017 e 2021.

Mas qual o peso que as fintechs têm tido no processo de bancarização no Brasil e na América Latina? Vamos ver.

Pandemia e novas soluções abriram oportunidades para fintechs no continente

Graças ao seu potencial de inovação, as fintechs conseguem prestar serviços financeiros (contas, cartões e acesso a crédito, entre outros) a pessoas que antes não tinham acesso a eles. E, simultaneamente, oportunidades de mercado e circunstâncias de força maior têm ajudado bastante o desenvolvimento das fintechs no continente.

Por um lado, o próprio modelo de negócios permitiu a evolução das possibilidades de atuação das fintechs na América Latina. Diante de novas tecnologias – que incluíram a popularização de soluções de embedded finance e banking as a service (BaaS) –, diferentes mercados se abriram a novas possibilidades. Inclusive, como temos visto no Brasil, vêm surgindo novas regulações que favorecem a oferta de soluções de fintechs, como o acesso ao open banking.

Por outro lado, um fator inesperado contribuiu para acelerar o caminho da digitalização dos serviços financeiros: a pandemia de Covid-19. Desde março de 2020, a adoção de serviços financeiros digitais cresceu 40% mundo afora, segundo o Banco Mundial. Isso significou uma grande mudança na gestão das finanças para muitas pessoas, que passaram a substituir o uso do dinheiro em espécie para todas as transações e incluíram no cotidiano as famosas carteiras digitais. Inclusive, na América Latina, 15% dos adultos só fizeram a primeira transação virtual nesse período.

Mas como é que a pandemia conseguiu fazer os números de bancarização (e, junto, de fintechs) dispararem no continente? Existem algumas explicações práticas:

- Pagamentos de benefícios sociais começaram a ser feitos por meio de bancos móveis ou aplicativos para evitar aglomerações;

- Bancos e instituições financeiras fortaleceram seus canais digitais para agilizar e tornar as operações digitais mais eficientes;

- E também aumentaram o interesse da população e a necessidade de incorporar meios alternativos de pagamento, como carteiras digitais, aos seus negócios.

Dados de inclusão financeira são encorajadores para as fintechs

As possibilidades de inclusão bancária e financeira trazem alguns números bem encorajadores no continente. Na Argentina, por exemplo, a bancarização cresceu impressionantes 23% entre 2017 e 2021, chegando a 72% da população atendida por contas bancárias – ao mesmo tempo em que o país já tem mais de 34 carteiras virtuais oferecendo serviços que antes eram restritos aos bancos.

Mas esse ambiente favorável de negócios não significa que os contrastes tenham acabado no continente.

O Chile, por exemplo, continua dominando dentre o continente, com 87% de bancarizados e com o mercado de inovação financeira crescendo 38% por ano, um ritmo muito acelerado.

Já o México, um dos países com menos uso de contas bancárias no continente, só tem 49% de adultos bancarizados e sofre com dificuldades para fornecer licenças para novos serviços financeiros. Ainda assim, após uma regulamentação para a instalação de fintechs promulgada em 2018, o país já conta com mais de 400 fintechs ativas, o que mostra o quão importantes são os incentivos e regulações desse mercado para que novas soluções sejam desenvolvidas.

Competição, inovação e investimentos: o cenário das fintechs no Brasil

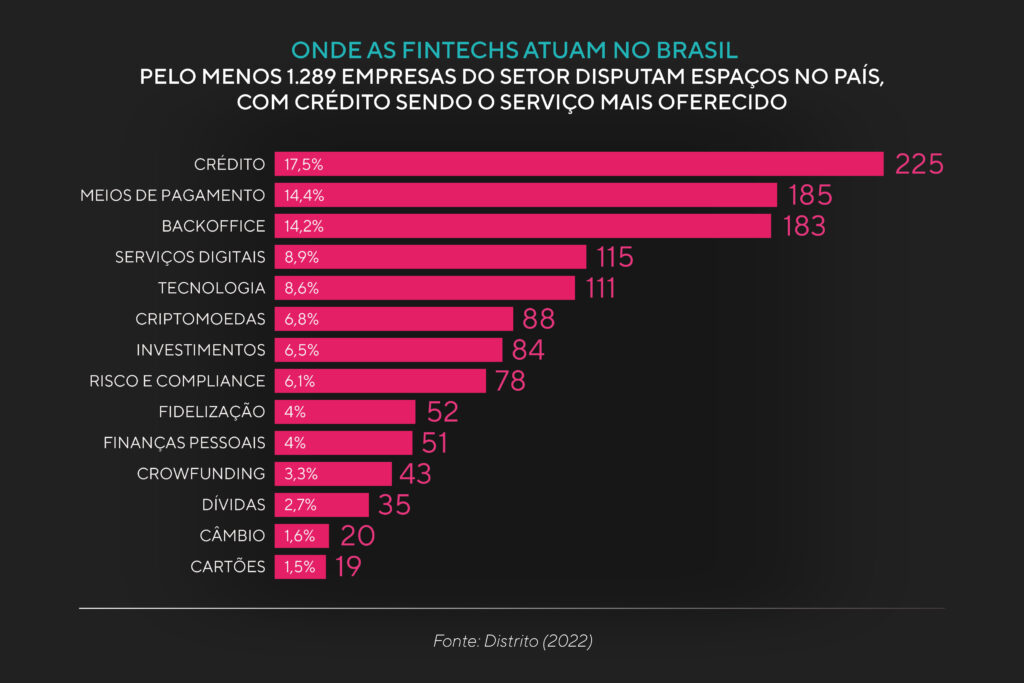

Se existe no continente um país propício para as fintechs atuarem, esse país é o Brasil – um verdadeiro centro de inovação no setor e que tem uma regulação bastante favorável. Segundo um estudo da Inside Fintech, somente entre 2016 e 2022 surgiram 513 novas startups no setor financeiro brasileiro. Atualmente, são pelo menos 1.289 fintechs em operação, grande parte delas ajudando a tornar cada vez mais fácil o acesso a serviços financeiros no país.

Esse cenário fértil para as startups financeiras se deve a um conjunto de fatores:

- O Brasil é a maior economia latino-americana e tem dimensões continentais;

- Temos um mercado de 34 milhões de pessoas ainda sem acesso a serviços bancários, segundo dados do Instituto Locomotiva;

- Nosso sistema financeiro é bastante desenvolvido, mas com oportunidades de mercado diante de processos burocráticos e altos preços em serviços praticados por instituições financeiras tradicionais como os “bancões”;

- A abertura à competição iniciada pelo Banco Central na década de 2010 se acirrou com a implantação do Pix e do open banking, atraindo investidores estrangeiros;

- O Brasil domina 70% do mercado de pagamentos de toda a América Latina, e os consumidores brasileiros usam (e muito) a internet móvel e o e-commerce, além de serem a população que mais confia em pagamentos digitais.

Na prática, a popularização do Pix, das carteiras digitais e de novas formas de pagamento (como por aproximação ou com cartões virtuais) mostram como o cenário de inovação financeira por aqui tem evoluído bastante – e isso é um prato cheio para que mais fintechs, e até mesmo empresas de outros setores, busquem competir no mercado brasileiro e ampliem o leque de serviços bancários e de pagamentos.

Segundo dados da LAVCA (Association for Private Capital Investment in Latin America), o Brasil concentrou em 2020 metade dos investimentos feitos em startups de toda a América Latina. Destes investimentos, 40% foram em fintechs. E são também as fintechs que receberam a maior fatia dos R$ 46,5 bilhões aportados em startups brasileiras em 2021. E os números só batem recordes, ano após ano.

Qual o panorama para as fintechs no Brasil e a inclusão financeira no futuro latino-americano?

Com as oportunidades de mercado e as circunstâncias de força maior, cada vez mais empresas estão começando a criar soluções de fintechs – o que consequentemente tem sido um grande apoio para processos de bancarização e de inclusão financeira no continente. E o melhor: esta tecnologia está se tornando mais fácil de desenvolver.

Outro ponto muito interessante no caminho a seguir é que a legislação em diferentes países tem avançado, abrindo caminho para que mais fintechs entrem no mercado e contribuam para o desenvolvimento financeiro da sociedade como um todo.

“Criar um ambiente regulatório propício, promover a digitalização de pagamentos e expandir ainda mais o acesso a contas e serviços financeiros formais para mulheres e setores pobres são algumas das prioridades políticas para mitigar retrocessos no desenvolvimento devido às várias crises em andamento”, avaliou David Malpass, presidente do Grupo Banco Mundial.

Mas há desafios, como por exemplo a falta de regulamentação em alguns países. Não são todos que têm sua própria “lei fintech” ou políticas de incentivo a elas e em muitos lugares é ainda difícil conseguir licenças junto aos órgãos reguladores nacionais. Por isso, muitas fintechs contam com um parceiro tecnológico especializado em serviços financeiros para criar um produto comercializável projetado para escalar regionalmente sem a necessidade de ajustes caros ou inconvenientes.

Como a gente viu, por um lado há muitos desafios ainda a percorrer. Por outro, é cada vez mais conveniente estabelecer novos negócios financeiros no continente.

Antes, existia maior dificuldade de operar a nível regional – fosse por conta da dificuldade de estabelecer infraestrutura logística para atuar como fintechs ou para conseguir licenças. Hoje, felizmente, isso é muito mais fácil graças às novas tecnologias que vão avançando a passos largos em todo o continente.