Os meios de pagamento vêm mudando rapidamente no mundo todo. Em todo o mundo, mas principalmente no Brasil e na América Latina, novidades como o Pix, o Open Finance e soluções de infraestrutura tecnológica têm aberto cada vez mais oportunidades de gerar inclusão financeira, diversificar o mercado de pagamentos para a população e modernizar a indústria como um todo.

Mas quais tendências devem marcar a evolução deste gigante ecossistema financeiro representado pelos meios de pagamento? A seguir, trazemos algumas perspectivas que mostram para onde devem caminhar as indústrias brasileira e latino-americana!

Inovações (e revoluções) tecnológicas diminuindo cada vez mais o uso de dinheiro físico

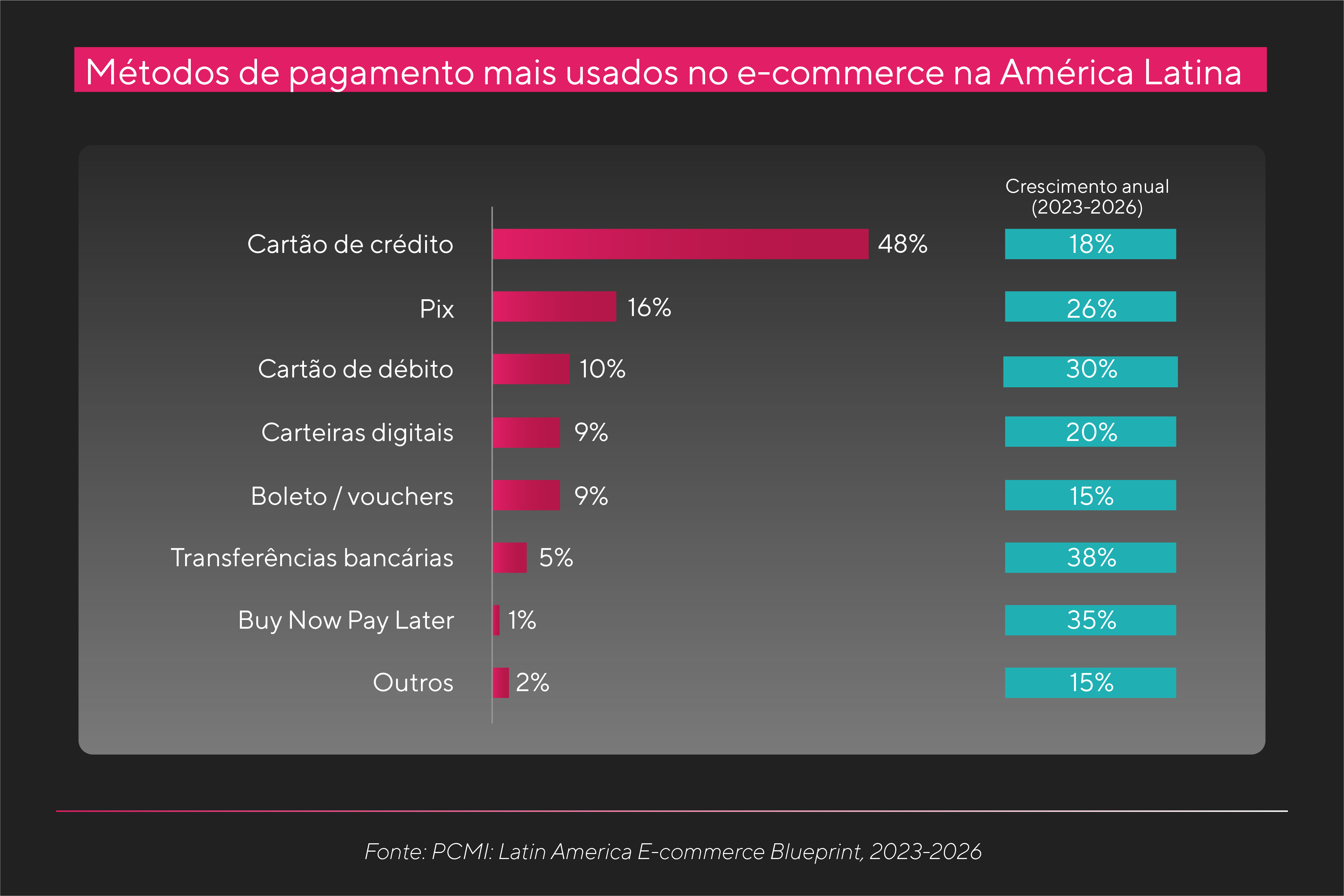

Atualmente, 77% dos consumidores latino-americanos já usam pagamentos eletrônicos, sempre com os cartões liderando os índices de adoção. E, à medida que estes novos hábitos reduzem cada vez mais a importância do dinheiro físico, as grandes novidades tecnológicas que trouxeram estas mudanças também vão transformando a cara da indústria de meios de pagamento. Por exemplo:

- Novos sistemas de pagamentos instantâneos como o Pix;

- Desenvolvimento de inovações como tokenização e novos modelos de carteiras digitais;

- O uso da tecnologia NFC nos cartões e a popularização de cartões virtuais;

- Modelos interoperáveis de pagamento, códigos QR, maquininhas mais modernas, novidades como tap on phone e gateways mais seguros e eficientes;

- Novos modelos flexíveis para pagar a prazo, como o Buy Now Pay Later;

- Integração à tecnologia blockchain e às finanças descentralizadas (DeFi), como com os cartões cripto e o uso de ativos digitais nativos da Web3.

Algumas tendências tecnológicas futuras devem provocar ainda mais mudanças:

Na América Latina, um continente com dificuldades históricas de bancarização, a integração tecnológica deve estimular cada vez mais soluções digitais na indústria. Como conta nosso Diretor de Produto para o Brasil, Bruno Martucci, a indústria vai apostar em mais ferramentas de inteligência artificial, com apoio da IA generativa, melhorias em modelos preditivos de prevenção a fraude; chargebacks; personalização da forma de pagar e de se receber pagamentos.

Em relação à IA generativa, a indústria de pagamentos também presta atenção a questões de roubo de identidade e sofisticação de golpes. Segundo nosso diretor de Risco e Fraude, Gilmar Magi, o aumento da bancarização eleva também os riscos de que fraudadores tenham sucesso ao usar a IA para burlar camadas de segurança como a biometria facial. Com este alerta em mente, o setor deverá apostar ainda mais em novas maneiras de identificar e mitigar os riscos associados, segundo Magi.

Outro tema central que vai marcar a indústria, segundo nosso Business Development Lead para a região andina, Enrique Fadul, é o desenvolvimento de cada vez mais soluções integradas à blockchain. Hoje, elas já vêm explorando o potencial de pagamentos, como a adequação de infraestruturas tecnológicas do setor às transferências P2P (como o caso da colombiana Stable).

Além disso:

- As CBDCs (moedas digitais de governos e Bancos Centrais, como o Drex do Brasil) devem ampliar as possibilidades de pagamentos transfronteiriços (cross-border) e B2B. Segundo a Juniper Research, o mercado global de CBDCs deve chegar a US$ 213 bilhões gastos em 2030;

- Novas formas de tokenização vão surgir em mercados como os de cartões, integrando cada vez mais network tokens aos trilhos de pagamento e reduzindo custos com processamento de transações e riscos de fraude;

- A cobertura 5G deve acelerar ainda mais o desenvolvimento de pagamentos instantâneos digitais e soluções de embedded payments.

Novas prioridades com os pagamentos instantâneos

A experiência do Pix, que rendeu ao Brasil posição de liderança no mercado global de pagamentos instantâneos, tem feito governos e empresas correrem para se adaptar a novos hábitos de consumo. No futuro, é esperado que o modelo brasileiro se replique em outros países do continente. Colômbia e México, por exemplo, priorizam a adoção de sistemas semelhantes, alimentando o desenvolvimento de novos serviços por players especializados nestes países.

Segundo a PWC, consumidores em mercados emergentes como o latino-americano estão migrando diretamente para carteiras móveis e pagamentos baseados em contas. Com isso, redes de cartões tradicionais e wallets locais terão que conectar os pagamentos em sistemas abertos com soluções internacionais para manter sua relevância.

Integração ao Open Finance

De acordo com a Juniper Research, o grande foco da indústria a nível global a partir de 2024 são os pagamentos instantâneos A2A (conta a conta). E, para isso, o Open Banking é vital porque garante autorização de acesso a contas bancárias para terceiros ao vincular os esquemas de transferências instantâneas às carteiras digitais. É o caso que acontece com a iniciação de pagamentos, conhecida no Brasil como ITP e usada para pagar mais rápido com Pix no e-commerce – uma das muitas vantagens do modelo no país.

Na questão do crédito no Brasil, o Open Finance deve ajudar muito no futuro. Ele permite fazer uma troca de informações muito rápida e precisa para, por exemplo, fazer uma compra em um site e aprovar o crédito necessário para essa compra em uma carteira digital. E, dentro dessa mesma carteira, com o Open Finance você consegue ter todas as suas contas. Tendo lá todos os saldos, investimentos… E há ainda vantagens como nos financiamentos, em que se tem crédito em um banco X, mas o banco Y dá uma condição melhor e o usuário pode migrar. Essa dinâmica vai fazer avançar bastante a indústria, tendo impacto real na vida das pessoas.

Bruno Martucci, Diretor de Produto da Pomelo para o Brasil

Na América Latina, segundo a iupana, espera-se que o avanço dos modelos de Open Finance no continente (que ainda avança a passos lentos) se una ao desenvolvimento de novos sistemas de transferências instantâneas, tanto por parte de Bancos Centrais quanto por players dos ecossistemas de meios de pagamento locais.

Foco no cross-border

Falar de pagamentos instantâneos também é falar de pagamentos cross-border – um mercado que, segundo estimativas do Banco da Inglaterra, deve movimentar US$ 250 trilhões até 2027. Na América Latina, o Pix já é incorporado em serviços internacionais de fintechs para ser usado para fins como turismo. Segundo a Infobae, 2024 deve marcar a virada deste modelo, com foco total da indústria em desenvolver soluções que diminuam custos e tempo de se mandar dinheiro a outros países.

Embedded finance e infraestruturas tecnológicas mais modernas

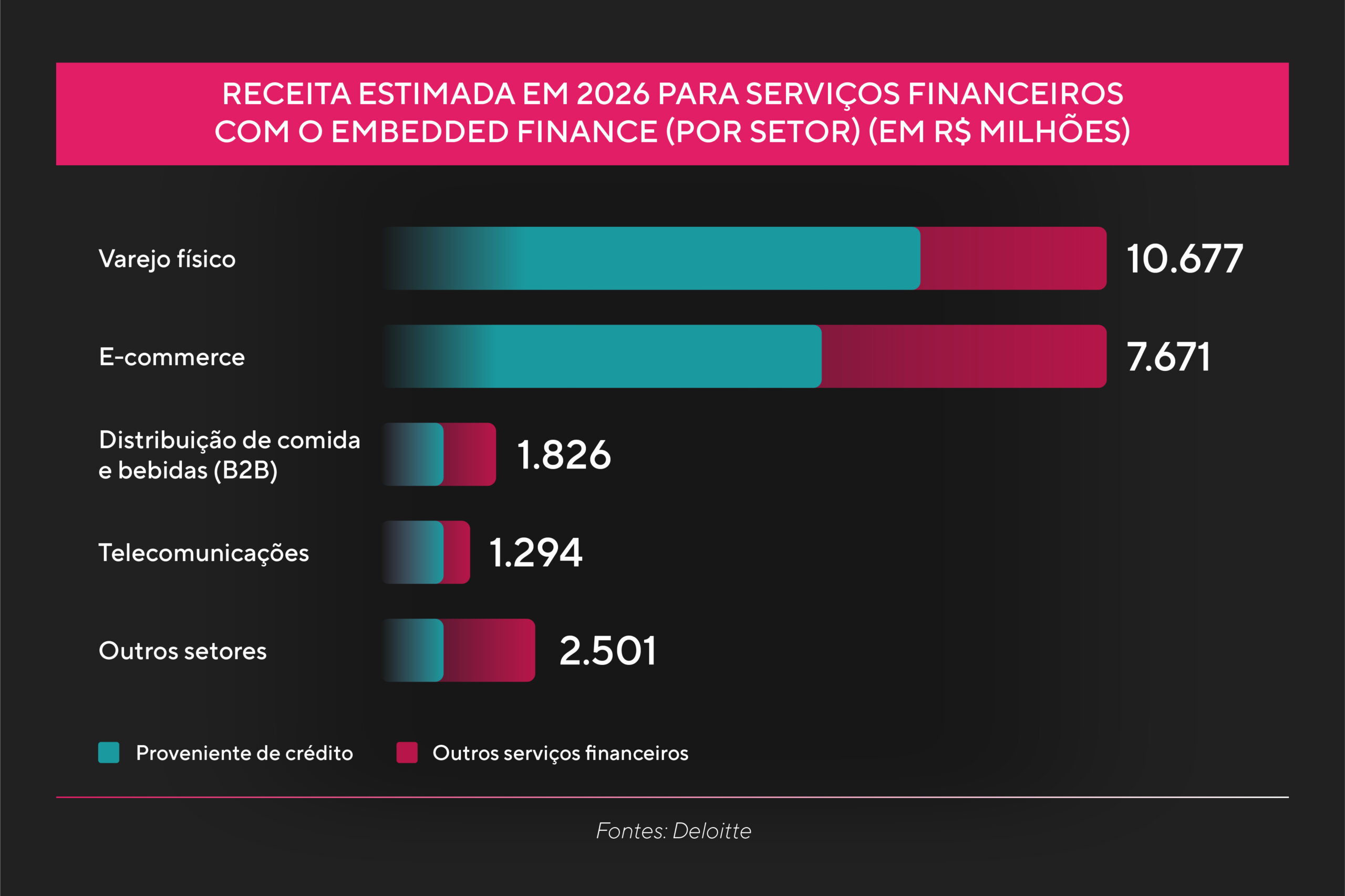

Uma verdadeira mina de ouro trazida pela revolução fintech dos últimos anos, o embedded finance deve trazer ainda mais mudanças positivas para o futuro do mercado de meios de pagamento latino-americano. Espera-se que o mercado global das chamadas finanças incorporadas (ou integradas) cresça 30% ao ano até 2029, atingindo US$ 384 bilhões.

Alguns pontos-chave mostram que ele reserva ainda mais mudanças para a indústria de pagamentos:

- Produtos financeiros oferecidos por meio deste modelo – como os de payments as a service – podem representar até 50% das receitas bancárias (segundo a McKinsey);

- Com a incorporação mais fácil de soluções de intermediação de pagamentos via soluções tecnológicas nativas em cloud e APIs, mais empresas de diferentes setores devem se juntar a este ecossistema e diversificar seu portfólio de serviços;

- Com cada vez mais megacorporações fornecendo aos consumidores soluções financeiras integradas, como wallets, Buy Now Pay Later, empréstimos, cartões e serviços de embedded payments, indústrias como as de cartões, serviços bancários e adquirência deverão apostar em competir para não ficar para trás;

- O varejo e o e-commerce estão em pleno processo de transformação digital, adotando soluções de finanças integradas para fidelizar clientes ao oferecer benefícios exclusivos e gerenciar transações em toda a experiência de compra – tornando-as mais seguras, mais simples e com uma melhor experiência do usuário (UX). A oferta de infraestruturas fintech robustas deve impulsionar ainda mais o uso do embedded finance no setor.

Novos focos para os reguladores

A necessidade de se ter segurança jurídica é cada vez mais imperativa em um mercado que vem criando novidades em sequência. No âmbito das transferências instantâneas, a PWC avalia que reguladores farão com que a indústria trabalhe para fortalecer a infraestrutura nacional de pagamentos. Segundo Philip Bruno, partner para pagamentos globais da McKinsey, a regulação “vai focar muito mais em torno das atividades que dos atores”, com regras focadas na boa execução dos serviços – como segurança de dados, acesso não bancário a sistemas de pagamento e propriedade dos clientes sobre seus ativos digitais.

No Brasil, o Banco Central (Bacen), que vem fomentando abertura de mercado a novos players e modernizando a indústria com o Pix e o Open Finance, vem tomando a dianteira na implementação de regulações que são de grande interesse para a indústria de pagamentos.

- O Bacen foi parte central na regulamentação das criptomoedas no país e terá papel direto na supervisão da implementação das regras para os ativos digitais no Brasil;

- Recentemente, o órgão dispôs novas regras sobre a performance das empresas envolvidas na adoção do Open Finance para melhorar a fluidez no processo de compartilhamento de dados financeiros;

- E, diante de impasses de mercado entre bancos e fintechs nos últimos anos (em temas como regulação de instituições financeiras e tarifas aplicadas em cartões, por exemplo), nosso Diretor de Produto no Brasil, Bruno Martucci, prevê que o Bacen siga deliberando com foco em decisões que garantam maior abertura de mercado no setor de pagamentos.

Enquanto isso, outro órgão regulatório central para o mercado, a Comissão de Valores Mobiliários (CVM), já deu aval à oferta de tokens que usam recebíveis de cartões e duplicatas como garantias a investidores de varejo e empresas, estimulando o crescimento de soluções de tokenização de pagamentos no país.

Em resumo…

O ritmo acelerado de mudanças na indústria de meios de pagamento se deve principalmente à evolução tecnológica na gestão de produtos e serviços financeiros – e não há nenhum indício que essa dinâmica vá mudar tão cedo. Afinal, não param de surgir novas formas de pagar, de receber e de se incorporar pagamentos.

E por aqui?

- No Brasil, não vão faltar mudanças na indústria financeira que coloquem o país cada vez mais na vanguarda das inovações no setor de pagamentos – seja através de inovações usando o Pix, o Drex e soluções no âmbito do Open Finance.

- E, na América Latina, a modernização e a digitalização prometem seguir a todo vapor para corrigir as históricas disparidades de acesso das populações locais a produtos financeiros!