“Toda empresa vai ser uma empresa fintech.” Essa frase de Angela Strange, da a16z, apresentada no LatAm Tech Report 2023 da Latitud, começou a ganhar força nos últimos anos graças aos avanços tecnológicos no mercado de pagamentos e à ascensão das fintechs. E isso é muito verdade! Com o boom do embedded finance, empresas de quase todos os setores podem incorporar serviços financeiros, como cartões ou crédito, e oferecê-los a seus clientes, melhorando sua experiência de compra.

Um dos setores que mais pode se beneficiar da integração de serviços financeiros para complementar seu core business é o varejo, tanto no e-commerce quanto nas vendas físicas. Com um grande alcance de consumidores finais e uma oferta variada de produtos, as varejistas têm uma ótima oportunidade de adicionar produtos que façam com que elas se destaquem no mercado, otimizem seus processos de vendas e fidelizem os clientes.

Neste post, a gente conta alguns exemplos e mostra como as varejistas podem fazer tudo isso por meio do embedded finance.

Por que o embedded finance é ideal para o setor do varejo?

Poucos setores têm um alcance tão grande para os consumidores finais como o varejo: super e hipermercados, postos de gasolina e lojas de departamento que vendem roupas ou artigos domésticos, entre outros, são exemplos de empresas que fazem parte desse setor.

Graças às mudanças que a pandemia de Covid-19 trouxe ao comportamento do consumidor, as vendas de comércio eletrônico das empresas do varejo aumentaram: de acordo com a Americas Market Intelligence, até 2024, o volume total do e-commerce deverá atingir US$ 632 bilhões, 27% a mais do que em 2023. E tudo isso traz mais benefícios do que somente os ganhos financeiros diretos: as empresas ganham estatísticas sobre seu público.

Historicamente, varejistas desenvolvem comunidades com seu público, a partir das quais constroem um banco de dados de valor inestimável. Entretanto, graças à digitalização e aos canais de vendas online, isso foi aprimorado, permitindo que eles atualizem e analisem essas informações em tempo real. Isso é vital para entender o comportamento de seus compradores, por exemplo:

- suas preferências de compra (por exemplo, quantas compras são feitas por mês);

- meios de pagamento e promoções utilizados;

- se eles têm a capacidade de economizar;

- se estão procurando ferramentas de investimento;

- se precisam de novos métodos de financiamento.

Com base nessas informações, varejistas podem criar modelos de negócios para aproveitar os fluxos de caixa que têm com seus clientes, bem como suas preferências, para tomar decisões.

Entre as muitas oportunidades que isso traz está a oferta de serviços financeiros: ao adicionar soluções de embedded finance, varejistas poderão oferecer benefícios exclusivos e gerenciar transações em toda a experiência de compra, tornando-as mais seguras, mais simples e com uma melhor experiência do usuário (UX).

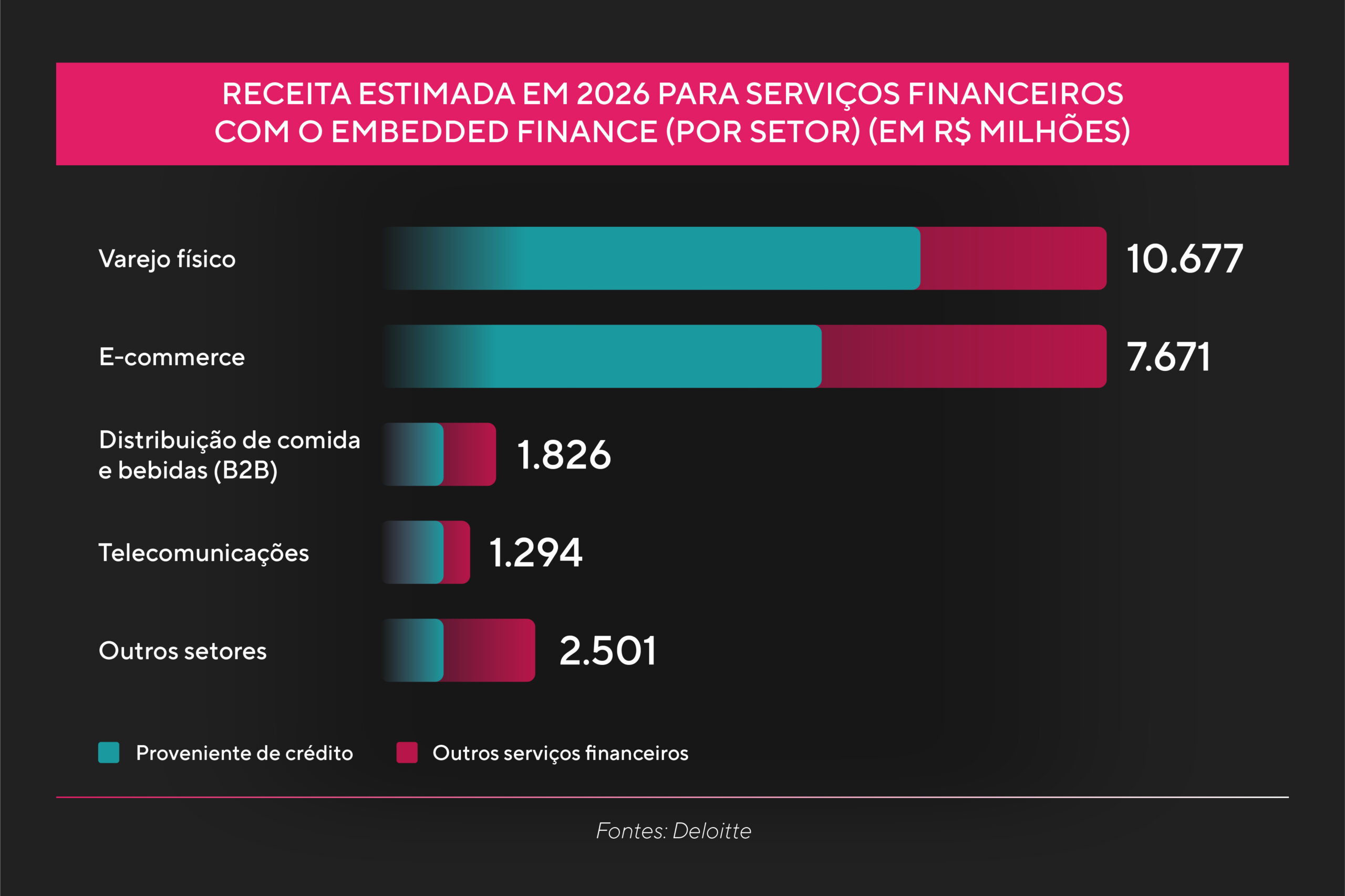

No Brasil, o impacto do embedded finance já está sendo muito bem quantificado: de acordo com um estudo da Deloitte, setores que respondem por 35% do PIB brasileiro, como varejo, bens de consumo e outros serviços, poderiam ganhar R$ 23 bilhões a mais por ano com a expansão da oferta de serviços financeiros.

Vantagens dos serviços financeiros para o varejo

Seja oferecendo cartões, crédito ou programas de fidelidade em que os clientes acumulam pontos e depois os trocam por descontos, varejistas se beneficiarão muito com a inclusão de serviços financeiros em sua proposta:

- Oferecer financiamento flexível: Ao estabelecer parcerias com prestadores de serviços financeiros, eles podem oferecer aos clientes opções de financiamento personalizadas, como empréstimos ou planos de parcelamento de cartão de crédito, diretamente no ponto de venda. E, ao criar as regras de negócios internamente, as varejistas não só economizam em custos de intermediação financeira, mas também gerarão receita: ao eliminar os custos que antes eram repassados ao preço final dos produtos, eles serão mais acessíveis aos clientes – aumentando portanto o potencial de compras.

- Aumentar a fidelidade do cliente: A integração de serviços financeiros pode gerar maior fidelidade de clientes ocasionais que só aproveitam ofertas ou descontos pontuais. Por meio de benefícios personalizados, como programas de pontos ou linhas de crédito para pessoas sem acesso, as empresas podem incentivar a repetição de compras e até mesmo fazê-las por valores maiores. Além disso, os clientes fiéis recomendarão a empresa a seus conhecidos, gerando novos compradores em potencial e aumentando a reputação da marca.

- Ficar à frente da curva: Dada a digitalização da economia, a incorporação de uma unidade de negócios fintech é algo que precisa estar nas agendas de inovação das empresas. Os usuários estão procurando soluções abrangentes e mais simples e tendem a abandonar os carrinhos e os sites de compras se eles forem lentos ou não tiverem um processo de pagamento fácil e intuitivo. Portanto, os varejistas se tornarão mais atraentes ao incorporar serviços financeiros e contribuirão para seu principal objetivo de posicionar seu core business.

Entendendo o boom do embedded finance

Graças às soluções de embedded finance, agora é possível integrar soluções financeiras personalizadas, como cartões de pagamento, mecanismos de crédito ou contas, em qualquer plataforma. E o boom? Antes, essas soluções estavam apenas nas mãos de entidades altamente regulamentadas, como os bancos. Agora, com a tecnologia desenvolvida na nuvem (cloud native) e integrável por meio de APIs, as soluções podem ser disponibilizadas de forma rápida, fácil e com os mais altos mecanismos de segurança.

Mas não é só isso! As fintechs também fornecem às empresas licenças para a emissão de produtos, como o BIN Sponsorship no caso dos cartões. Essa praticidade permite acelerar os lançamentos no mercado e manter o foco em seu core business.

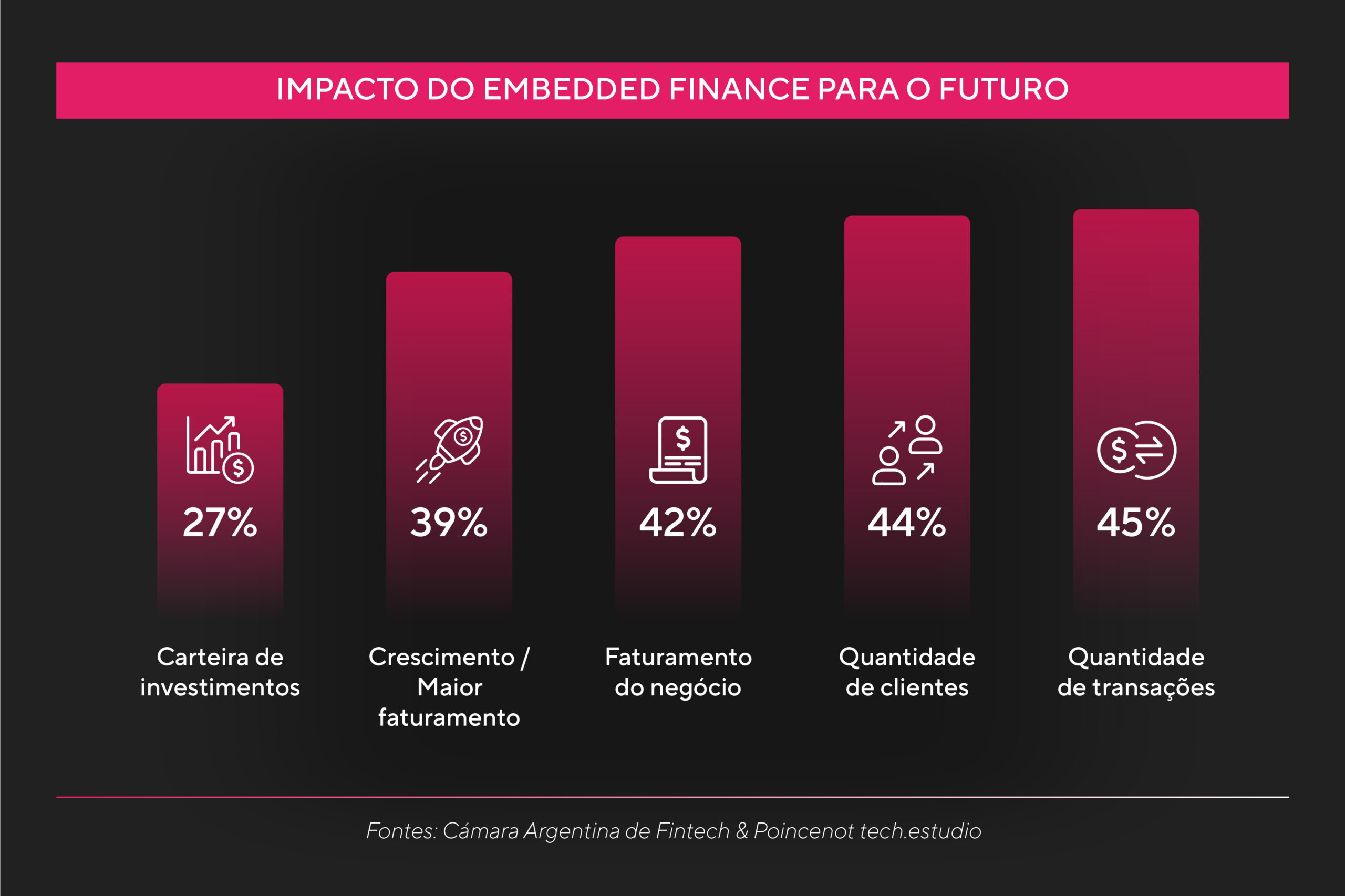

Sem dúvida se trata uma revolução mundial para o setor de pagamentos e finanças: de acordo com o Global Payments Report da McKinsey, os produtos oferecidos por meio de embedded finance podem representar até 50% das receitas bancárias! E um relatório recente da Câmara Argentina de Fintech mostra que as iniciativas de embedded finance não apenas manterão seu lugar e peso, mas que nos próximos 3 anos serão responsáveis pelo crescimento exponencial das empresas em vários aspectos:

Além disso, de acordo com o Statista, o Brasil foi classificado como o quinto país do mundo com as maiores receitas de embedded finance em 2022, com US$ 1,757 bilhão.

O setor bancário e o modelo de fintech as a service são grandes facilitadores do modelo de embedded finance, pois ampliam os limites do setor de serviços financeiros digitais como o conhecemos e trazem novos participantes. Isso permite que a concorrência e a inclusão financeira para indivíduos e empresas melhorem. Não são mais apenas os bancos ou as fintechs que se dedicam aos serviços financeiros: empresas de telecomunicações se oferecem para fazer investimentos, ou empresas de varejo se tornam a opção preferida de seu público para adquirir empréstimos e consumir dentro ou fora de seu ecossistema.

Santiago Witis, Country Manager para Argentina e Chile da Pomelo

Casos de uso que são tendência no mundo do varejo

- Incorporar um núcleo de empréstimo para oferecer o Buy Now Pay Later: O modelo BNPL pode ser facilmente integrado por empresas de varejo que desejam oferecer crédito, mas com prazos e valores mais curtos em comparação com os cartões de crédito. Ao adicionar um mecanismo de crédito, os varejistas terão a ferramenta para ajudá-los a gerenciar de forma abrangente seu modelo de lending: ele calcula de forma autônoma os juros, gera os extratos a serem enviados aos clientes e mantém o saldo das dívidas atualizado. A incorporação dessa tecnologia evitará que as varejistas desviem o foco de seu core business!

- Empresas que alavancam seu ecossistema de serviços e programa de pontos com seu próprio cartão de crédito: Muitas varejistas conhecidas oferecem seu próprio cartão de crédito para que seus clientes tenham uma ferramenta de financiamento. Caso os clientes já tenham cartões emitidos por outras entidades, eles ainda verão a atração nos cartões oferecidos pela varejista, pois elas sempre têm descontos exclusivos e ofertas que são difíceis de superar.

Graças a um modelo de negócios de cartão de crédito, as empresas poderão adicionar como lucro extra a porcentagem da tarifa de intercâmbio (interchange fee) presente em cada compra com cartão que corresponde ao emissor e à bandeira do cartão. Além das taxas de serviço, encargos por atraso de pagamento e taxas de refinanciamento que os usuários têm como despesas recorrentes em seus cartões de crédito de qualquer empresa de cartão de crédito.