Los medios de pago siguen transformándose, por lo que se espera que la tecnología detrás de ellos también continúe evolucionando para seguir este intenso ritmo de cambios. En el gigantesco mercado de las tarjetas de crédito, débito y prepagas, uno de los mejores ejemplos de practicidad tecnológica es la procesadora de tarjetas: una parte fundamental para que cada transacción se realice de forma rápida, sencilla y segura.

Básicamente, son las procesadoras las que conectan a los diferentes actores involucrados en compras y otras transacciones con tarjetas: verificando saldos, autorizando, alertando sobre posibles riesgos de fraude y comunicando todo al banco y a las banderas antes de que la máquina diga “aprobado”. Todo esto, imagina, en un flujo automatizado que dura un poco más que un abrir y cerrar de ojos.

Vamos a mostrarte aquí lo que es una procesadora de tarjetas, cómo funciona y cómo puede convertirse en una aliada esencial para que tu negocio de tarjetas suba a otro nivel.

Qué hace una procesadora de tarjetas en la práctica

Una procesadora de tarjetas, también llamada a veces de procesadora de pagos, hace el puente que da la aprobación para las transacciones hechas con tarjetas en diferentes establecimientos (físicos u online). Se encarga de autenticar varios tipos de operaciones: desde las compras hasta las anulaciones, liquidaciones de compras a plazos y otras autorizaciones.

Ya sea para tarjetas de crédito, débito o prepagas, la procesadora es responsable de varias etapas de cada operación, de forma automatizada y en cuestión de segundos. En el flujo de estas etapas, la procesadora hace lo siguiente:

- Se comunica con las redes (de tarjetas y bancarias) necesarias para la autenticación de la transacción;

- A través de la bandera, la procesadora verifica con el banco o la institución que emitió la tarjeta si hay fondos disponibles para una compra (o, por ejemplo, en caso de anulaciones o si los valores están de acuerdo con los fondos negociados);

- Evalúa si la operación tiene indicios de ser fraudulenta, si cumple con los requisitos reglamentarios y también si presenta otros riesgos asociados con la legitimidad de la tarjeta;

- Y la carta final: da la aprobación o la frena, informa al emisor y a la bandera, y la decisión se pasa al terminal o lector de tarjetas.

Debido a que el trabajo de procesamiento trata directamente con la comunicación entre la institución que emite las tarjetas y los establecimientos comerciales, es normal que los bancos tradicionales también actúen como procesadoras. A su vez, fintechs y empresas de otros sectores, que también emiten tarjetas, pueden optar por contratar procesadoras o utilizar las de sus bancos asociados cuando optan por usar licencias de terceros (lo que muchas empresas llaman BIN sponsorship).

Ah, y las procesadoras suelen trabajar con diferentes banderas disponibles en el mercado, buscando atender a más clientes y más negocios.

Quién es quién en el procesamiento de tarjetas

Sabemos que el modelo de negocios de las tarjetas es complejo, con una infraestructura que tiene varios actores:

- Las adquirentes (o empresas acreditadoras) que acreditan negocios para realizar ventas a crédito. En el mercado físico, las famosas “máquinas”, y en las compras online, las empresas de gateways;

- Las banderas detrás de la infraestructura de las tarjetas, que conectan a los adquirentes con los emisores;

- Las procesadoras (como indicamos, normalmente, el propio banco emisor);

- Y, por supuesto, el emisor de la tarjeta, responsable del crédito y de toda la relación con el titular de la tarjeta.

Cómo es el flujo de procesamiento de tarjetas

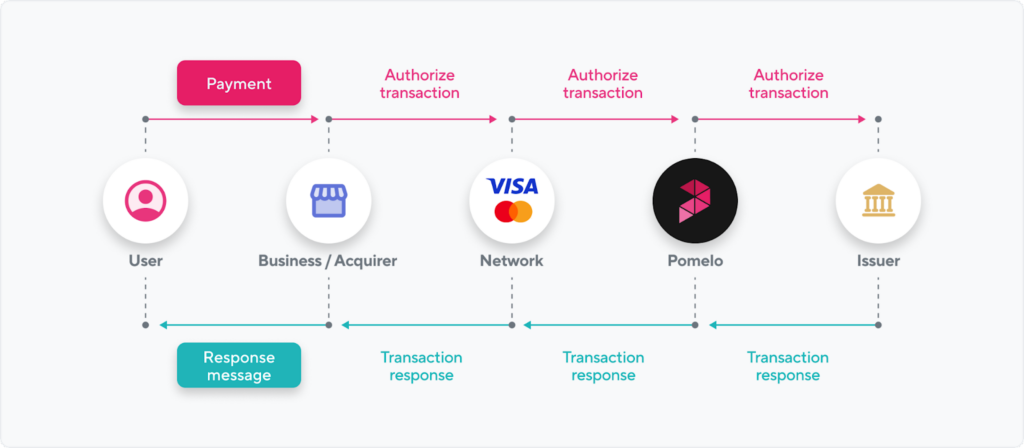

De una manera bien simplificada, la ruta del procesamiento de compras con tarjetas sucede de la siguiente manera:

- Un/a cliente proporciona los datos de la tarjeta al pasarlos a la máquina/gateway de pago de un establecimiento;

- La información del pago luego va a la bandera y de allí a la procesadora. Esta evalúa si hay saldo suficiente para la compra con el banco/institución que emitió la tarjeta y realiza las evaluaciones de riesgo y fraude, y después comunica todo al emisor y la bandera;

- Con la información autenticada en la parte de procesamiento, el emisor de la tarjeta verifica los datos necesarios de la tarjeta e informa a la procesadora si la operación fue autorizada o rechazada;

- A continuación, la procesadora pasa la decisión a la bandera y al adquirente (máquina o gateway). En caso de rechazo, se debe especificar el motivo para que el terminal de pago le pueda proporcionar la información al cliente.

Consulta el ejemplo de un flujo de compras con la infraestructura de procesamiento de Pomelo, explicado en detalle en nuestro sitio de documentación:

Pero, ¿por qué el procesador de tarjetas es tan importante?

Te proponemos una reflexión: ¿alguna vez te imaginaste la cantidad de pérdidas que pueden ocurrir si las transacciones con tarjeta se autorizan o rechazan de manera equivocada? ¿Ya sea por un fraude o una compra que una persona quería hacer y terminó rechazada sin fundamento, desencadenando el bloqueo de la tarjeta por parte del banco emisor?

El trabajo de la procesadora puede parecer un tema técnico que no le importa mucho al usuario de una tarjeta, por ejemplo. Pero para aquellos que trabajan con tarjetas, ya sea en establecimientos, en el sector adquirente o en la emisión, una buena procesadora hace una gran (y silenciosa) diferencia.

La procesadora es la que optimiza un proceso financiero super complejo

Aunque una transacción con tarjeta está llena de intermediarios y redes, y sujeta a diversas regulaciones y numerosos riesgos de seguridad, las procesadoras aseguran que la ruta se vuelva rápida en solo segundos. Cualquier cliente final ni siquiera necesita saber qué hay detrás del procesamiento al realizar una compra: ¡pasa la tarjeta, espera unos segundos y listo! Todo registrado y autorizado de forma segura.

O, incluso, en casos de fraude y de clonación, ahí está la procesadora nuevamente, cada vez que se rechaza una compra porque se detectó algo fuera de lo común, evitando perjuicios al proceso alertando a las banderas y al banco emisor para que se tomen las medidas adecuadas.

Y en la actualidad, las procesadoras más modernas ya están trabajando con soluciones dedicadas a simplificar la conversión de criptomonedas en cambios a monedas fiduciarias, conectando el crypto a las finanzas del día a día.

Es esencial tener una buena solución de procesamiento para sus tarjetas

Ya sea una empresa que adopta soluciones de banking as a service u ofrece tarjetas, tener una buena procesadora hace la diferencia. Mientras que los grandes bancos ya cuentan con soluciones (que se siguen digitalizando), las fintechs y otras empresas que demandan servicios de procesamiento ya vienen operando directamente con socios que usan API, lo que hace que este camino sea más rápido y seguro al simplificar la integración en sus negocios.

Entre los principales puntos que vale la pena considerar al adoptar servicios de procesamiento, es fundamental elegir a quién:

- Ya cuenta con experiencia y está bien evaluada en el mercado;

- Cuenta con un flujo rápido de procesamiento de transacciones;

- Opera con una infraestructura sólida, preferiblemente usando API para acelerar la integración;

- Trabaja de manera transparente con tarifas y costos;

- Brinda servicios buenos y rápidos de atención y customer experience;

- Y, si operas con tarjetas crypto, no te olvides de elegir a quién ofrece una conversión sin complicaciones de las criptomonedas de sus clientes a monedas fiduciarias.

No importa cuál sea el propósito de tu negocio: si deseas que las tarjetas ofrecidas a tus clientes y usuarios funcionen de manera eficiente, ¡es esencial apostar por una buena procesadora!