Atualmente, o setor financeiro e de pagamentos registrou um crescimento exponencial na América Latina. Um aspecto fundamental deste progresso é a diversidade de meios de pagamento que foram desenvolvidos em cada país do continente, que revolucionaram – e continuam revolucionando – a forma como as pessoas transacionam, investem, enviam ou recebem dinheiro. Desde aplicativos e cartões de crédito virtuais até soluções baseadas em criptomoedas, os usuários têm à sua disposição uma vasta gama de opções para aderir às soluções financeiras e realizar as suas transações diárias!

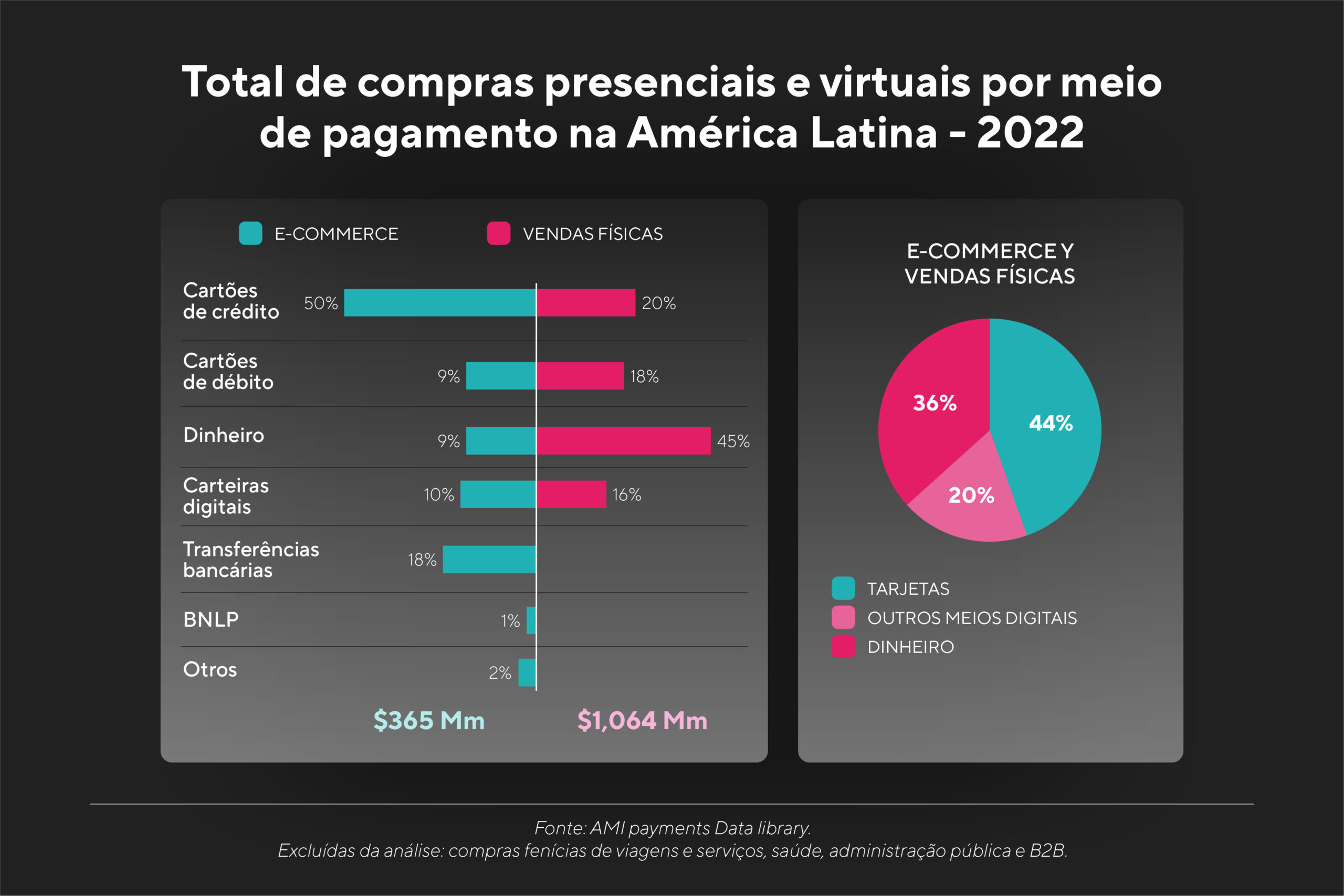

O boom das fintechs alavancado por grandes inovações tecnológicas, aliado à pandemia de COVID-19, que levou as pessoas a adotarem soluções bancárias digitais, resultou num avanço da bancarização no continente. Este fenômeno resultou em uma redução significativa da utilização do dinheiro físico como meio de pagamento preferencial: de acordo com a AMI (Americas Market Intelligence), 44% de todo o universo de pagamentos na América Latina é agora feito com cartões, incluindo o e-commerce e varejo, tornando-o o meio de pagamento mais utilizado. Isto significa que os pagamentos em dinheiro foram ultrapassados, ficando em segundo lugar com 36%.

Já se sabe que cada país da América Latina têm realidades diferentes e cada caso é marcado pelo seu próprio contexto local, pelos avanços tecnológicos, pela situação regulatória e pelo seu próprio cenário econômico. E, no Brasil, encontramos uma das potências em termos de inovação e inclusão financeira na América Latina: com a chegada do Pix, do Open Finance e a rapidez do governo em regulamentar as novas tendências, o país se tornou um modelo a ser seguido.

Esse panorama de modernização nos serviços financeiros, além de ser benéfico para a população brasileira, proporciona novas oportunidades de negócios para aqueles que querem lançar seus próprios serviços financeiros: cartões, contas digitais, conexão com o mundo das criptomoedas, entre outros produtos que podem complementar seu core business através de finanças embutidas.

Neste artigo, vamos analisar os meios de pagamento mais utilizados no Brasil, o grande impacto do Pix e as oportunidades de negócios que as novas tecnologias geram para empresas e fintechs. Vamos começar!

Brasil: a potência da América Latina e o promotor do Pix

O Brasil mantém sua posição de pioneiro no continente, sendo o centro de inovação das fintechs e precursor na regulamentação de novos serviços financeiros. Como a maior economia da América Latina, é muito atraente para empresas que procuram iniciar ou expandir seus negócios financeiros.

De acordo com o Relatório Prime Time for Real-Time, o crescimento dos pagamentos instantâneos no Brasil foi de 228,9% em 2022, mais que o triplo! Globalmente, esse número foi superado apenas pela Índia.

E o principal motivo é que o Brasil é o responsável por uma das mais importantes transformações na indústria de pagamentos na última década: o Pix. Esse meio de pagamento instantâneo criado pelo Banco Central (Bacen) pode ser usado gratuitamente e 24 horas por dia em qualquer banco ou fintech. Essas características o tornaram uma ferramenta de base para que as pessoas tenham pleno acesso a transferências instantâneas.

Alguns números sobre o impacto do Pix:

- 80% dos brasileiros e 50% das empresas o utilizaram pelo menos uma vez desde seu lançamento em 2020;

- Em 2022, o total em transações no Pix superou US$ 2,1 trilhões, valor que supera o PIB do país;

- 65% dos brasileiros usam QR Code exclusivamente para fazer pagamentos instantâneos com o PIX;

- No último trimestre de 2022, os pagamentos feitos com Pix alcançaram os de cartões de débito.

O fenómeno do Pix marcou também um afastamento do dinheiro físico, que mantém um lugar importante na economia, mas menos importante em comparação com outros países da América Latina.

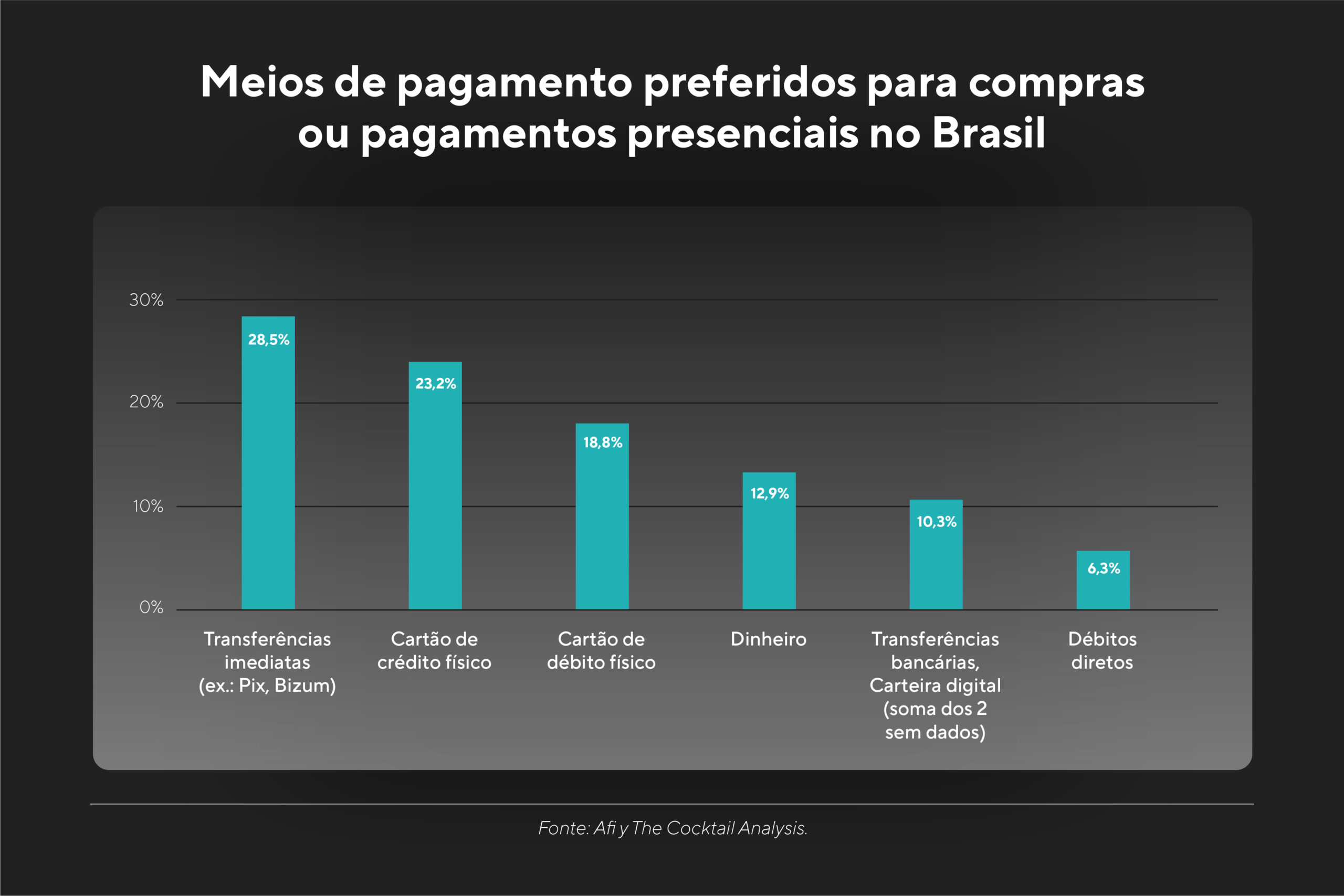

Estima-se que a escolha do dinheiro em espécie para compras presenciais seja de apenas 12,9%, número bastante superado pelos 28,5% de transferências imediatas feitas com o Pix. O mesmo acontece com as compras digitais: as transferências ultrapassam os 30%, enquanto o dinheiro físico representa apenas 6% do total.

E o papel dos cartões?

Em termos de cartões de pagamento, o Brasil possui metade dos 1,6 bilhão de cartões em circulação nos principais países da América Latina, número que mostra a importância dessa ferramenta de pagamento no ecossistema financeiro do país. E, desse total, os cartões de débito predominam entre a população brasileira, à frente dos cartões de crédito e deixando os cartões pré-pagos em terceiro lugar.

Os cartões de crédito também se destacam por serem os mais rentáveis para as empresas que decidem oferecê-los no país, já que possuem a maior taxa de intercâmbio. No início de 2023, o Bacen autorizou a redução dessa taxa para os cartões de débito e pré-pagos de uma média de 1% para 0,5% e 0,7%, respectivamente. O objetivo era reduzir o custo dos produtos para o consumidor final e estimular o uso de instrumentos de pagamento mais baratos. Em outras palavras, gerar competitividade e maior penetração bancária através da redução de custos.

Por sua vez, os cartões pré-pagos começaram a fazer o seu caminho e a ter mais presença na última década através das fintechs com propostas inovadoras como: a ligação com o mundo das criptomoedas, a utilização de remessas enviadas de outro país ou para gerir despesas empresariais, entre outros exemplos, que são um reflexo da grande oportunidade de negócio que existe com este modelo de cartão.

Essa crescente diversidade de modelos de negócios de emissão de cartões gera mais inclusão financeira e penetração bancária no país, impactando positivamente também os bancos tradicionais. Graças à facilidade de acesso a contas e cartões oferecida pelas fintechs, as instituições bancárias tradicionais têm um público maior com histórico bancário e de crédito para oferecer empréstimos, crédito e produtos como seguros.

O Brasil se destaca como um dos líderes mundiais em serviços financeiros, mas enfrenta o desafio de ter mais de 60 milhões de pessoas sem acesso a serviços financeiros, que dependem principalmente de dinheiro em espécie. Nos últimos anos temos presenciado avanços com o Pix e o Open Finance, além de inovações com cartões físicos e virtuais que têm impulsionado muito crescimento e novas soluções no setor, beneficiando empresas e usuários.

Rafael Goulart, GM Brasil da Pomelo.

Consideramos o setor financeiro e de pagamentos do Brasil um modelo para todo o continente. É também um mercado importante para a expansão de negócios financeiros de outros países, graças à sua regulamentação avançada. Com o surgimento do Pix, a maioria da população fez uma transição rápida e livre para uma economia digital, melhorando sua experiência com produtos financeiros e incentivando o surgimento de mais soluções.