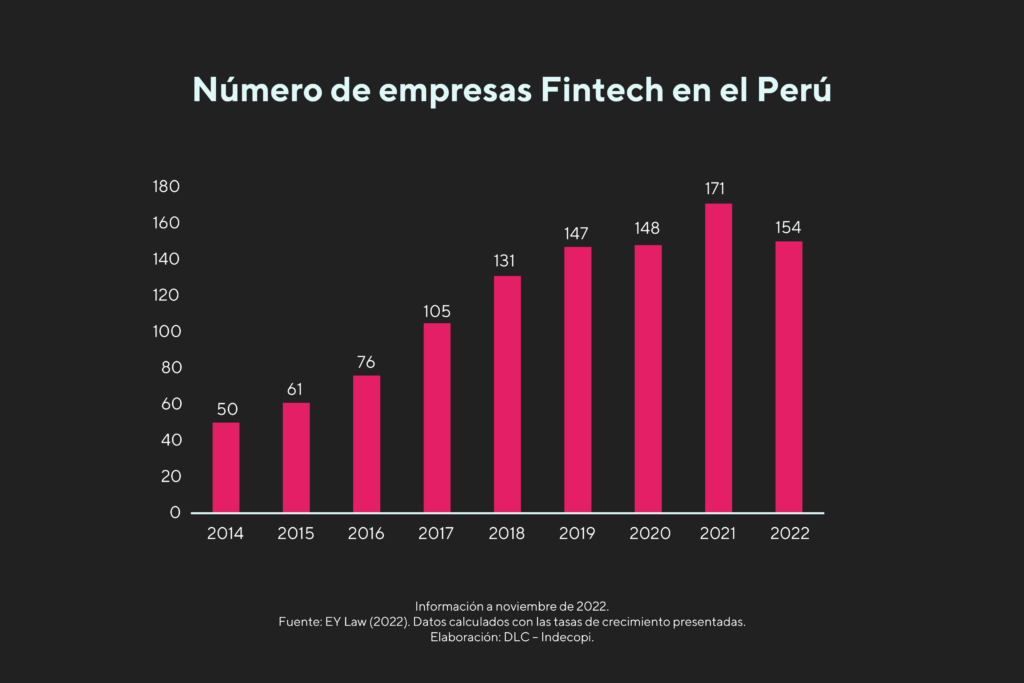

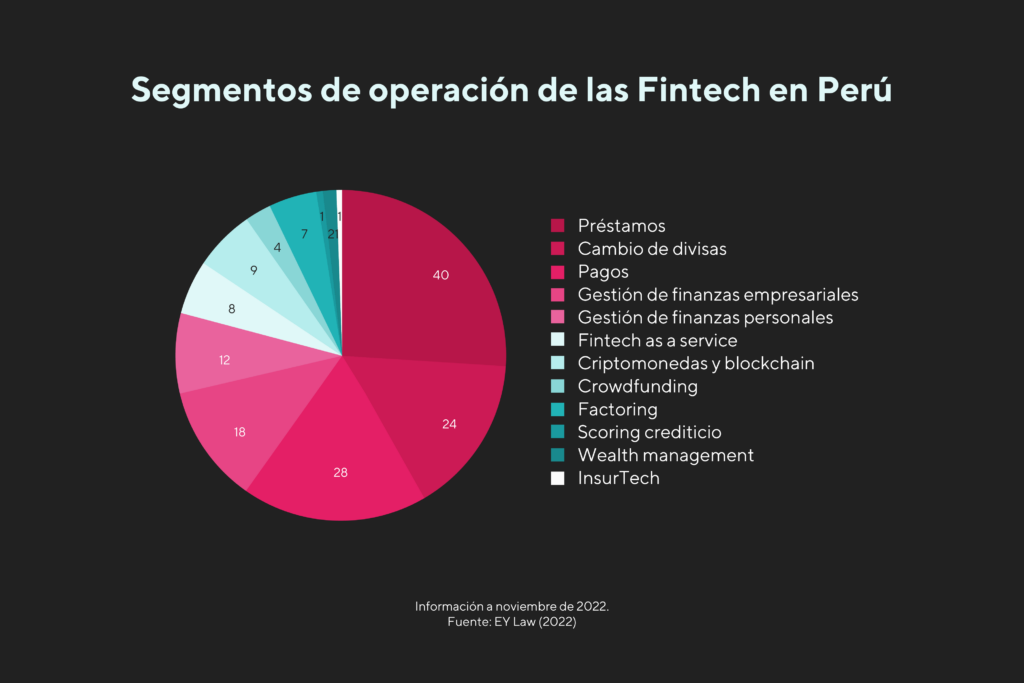

Perú es uno de los países con más oportunidades para el desarrollo de soluciones Fintech, de medios de pago, de criptomonedas y de préstamos en todo Latam. Esto es así, ya que aún hay un gran terreno para explorar y pocas empresas que ofrezcan estos servicios en la actualidad. Según un Estudio de Mercado del sector fintech en el Perú realizado por EY, para el 2022 Perú contaba con 154 fintech, lo que significó una leve caída del 10% respecto del año anterior. Y Lending, el segmento especializado en préstamos, está a la cabeza con 40 fintech del total, sin dudas este sector es el más creciente -y uno de los más demandado por los usuarios- en Perú.

Este panorama que se está empezando a desarrollar en su ecosistema fintech tiene un gran terreno para explorar para las empresas que están considerando lanzar sus propios servicios financieros en Perú, o para aquellas que desean sumar una unidad de negocio adicional a su empresa existente. Veamos a continuación todo lo que se necesita para poder entrar en este ecosistema: las licencias o regulaciones necesarias y cómo lanzar productos específicos como tarjetas o préstamos.

Spoiler: ¡no siempre son necesarias licencias para lanzar sus productos o servicios!

¿Qué regulaciones existen para las entidades financieras y las fintech en Perú?

Para comenzar, es importante destacar que en Perú la regulación para entidades financieras o fintech varía en función de la vertical o tipo de empresa, la cual es diversa en el caso de las entidades financieras. Además, para esos casos la normativa aplicable es amplia (regulatoria, civil, comercial, laboral, tributaria, entre otras).

En segundo lugar, Perú actualmente no posee una Ley Fintech. Por lo tanto, dependiendo de la vertical de negocio puede ser fácil emprender, ya que no se deben tramitar licencias en todos los casos. Un ejemplo de ello son ciertos tipos de tarjetas prepago, las cuales -bajo el cumplimiento de determinadas características- tienen diversos usos y aplicaciones que pueden lanzarse rápidamente y sin necesitar licencias por parte de autoridades gubernamentales que, en Perú, son otorgadas por la Superintendencia, de Banca, Seguros y AFP (“SBS”).

En tercer lugar, no existe una regulación sobre BaaS. La normativa o regulación peruana no impide que las empresas realicen negocios bajo el esquema o modelo BaaS. En muchos casos, se dan alianzas entre empresas no reguladas ni supervisadas por la SBS (fintechs) y empresas del sistema financiero (bancos) o emisoras de dinero electrónico (EEDE), con el objetivo de que las primeras aprovechen la transferencia de recursos, conocimientos y la capacidad adquirida por la empresa regulada en la provisión de productos y servicios financieros en su favor.

¿Qué tipos de tarjetas existen en Perú?

Bueno, existen 4 tipos de tarjetas con un régimen muy diferente entre sí: crédito, débito, prepagas reguladas y prepago no reguladas. De todas maneras, pondremos foco en las tarjetas prepago no reguladas y en lending, ya que las tarjetas de crédito y débito son una herramienta asociada 100% a las entidades bancarias y financieras. Es decir, solo pueden ser expedidas por empresas del sistema financiero autorizadas para ello, como los bancos y financieras. Por lo tanto, no son una alternativa sencilla para quienes quieran lanzar su fintech o iniciar un negocio extra a su core business.

Tarjetas prepago no reguladas

Existe una gran oportunidad de negocio asociado a las tarjetas prepago. Esto es así ya que poseen múltiples usos que no necesariamente requieren una licencia para su emisión. Veamos algunos ejemplos de este caso:

- Tarjetas corporativas que se cargan con montos específicos según su finalidad: Por ejemplo, gift cards, tarjetas corporativas o tarjetas de delivery, que mitigan el uso de efectivo y generan más seguridad ante el manejo de fondos de los usuarios siguiendo las reglas de negocio de la compañía.

En todos esos casos, las tarjetas son solamente para consumos puntuales, cerradas comercios específicos, no tienen habilitada la salida de dinero (cash out), y, en algunos casos, tampoco permiten el ingreso (cash in). Estos son los 3 puntos principales que hacen simple y rápido el lanzamiento de tarjetas prepago, -y sin necesidad de licencias-. Pero sobre todo, representan una gran oportunidad de negocio, ya que generan ganancias a su emisor a través del interchange fee, entre otras.

¿Para qué segmentos de negocio son ideales?

Esta oportunidad de negocio a través de tarjetas no reguladas es ideal para las startups o comercios ya existentes que deseen sumar valor a sus usuarios sin hacer una gran inversión de dinero. Esta situación se da, ya que la carga regulatoria que hay detrás para un emisor de tarjetas prepago reguladas o con licencia (emisor de dinero electrónico), puede suponer costos asociados representativos. La administración de esas cuentas implica una estructura detrás y la realización de un fideicomiso como respaldo. O, para las empresas de operaciones múltiples clasificadas en la categoría A+, a través de depósitos de disposición inmediata.

Empresas como la Fintech peruana Máximo del segmento Gaming, ofrecen billeteras y tarjetas enfocadas en el consumo, con aprendizaje financiero atado a recompensas en su plataforma experta en fingaming. Luego de haber migrado exitosamente su cartera de tarjetas a la solución Cards de Pomelo, relanzó en partnership sus tarjetas prepago, utilizando también el Bin Sponsorship y su motor de procesamiento.

Lending: la gran oportunidad en los préstamos

Si se trata de fintech en Perú, es muy importante hablar de lending. Y, actualmente en Perú, este negocio posee una gran rentabilidad y presencia en el mercado. La gran noticia es que no se necesita contar con una licencia de empresa del sistema financiero para poder dar préstamos, mientras el dinero que se preste sea propio y no de intermediación financiera, es decir, haya sido captado del público.

Sin embargo, se evidencia que algunas empresas de préstamos tienen una problemática a resolver: siguen desarrollando su producto bajo una infraestructura operativa y tecnológica propia que no resulta eficiente. Y, para que se puedan dar préstamos a gran escala, las empresas necesitan la tecnología que les permita administrar los préstamos como un producto, con un cronograma de cuotas y un estado de cuenta fácil de conciliar y de presentar a sus clientes.

Por lo tanto, para poder escalar este tipo de soluciones, las empresas necesitan un core de lending que lleve a su negocio al siguiente nivel: desarrollado con una infraestructura tecnológica acorde a los tiempos que corren y que pueda integrarse rápidamente a cualquier negocio a través de APIs.

Casos de uso de tarjetas de crédito

- Cajas Municipales de Ahorro y Crédito: Estas microfinancieras enfocadas en el público no necesariamente bancarizado fueron habilitadas recientemente para emitir tarjetas de crédito sin autorización previa de la SBS bajo el cumplimiento previo de determinados requisitos; sin embargo, pocas pudieron resolverlo aún. ¿Por qué? Porque nunca tuvieron la oportunidad de ofrecerlo hasta ahora, por lo tanto probablemente no cuenten con la infraestructura, regulación, ni dinámica necesaria para la gestión de este producto.

Sin dudas, al haberse habilitado esta alternativa adicional para emitir tarjetas, poseen una oportunidad de innovar rápidamente y con costos controlados al encontrar un proveedor tecnológico con herramientas digitales competitivas, eficientes y seguras que les facilite el core de tarjetas de crédito y BIN sponsorship para poder emitirlas más ágil y eficientemente, en vez de llevar todo ese proceso internamente.

- Entidades bancarias y financieras: Existen entidades bancarias y financieras con gran trayectoria en el mercado que están buscando lanzar proyectos innovadores para los segmentos de público joven. Y para ello, es importante que cuenten con procesadores más ágiles y beneficiosos acorde a los intereses de ese segmento. De forma más veloz -y económica- pueden recurrir a una infraestructura ágil que resuelva esta idea de negocio para ellos e integrar sus tarjetas de crédito.

El boom cripto: a no dejar pasar ese tren

En Perú, el segmento cripto está increíblemente subexplotado, lo cual significa una oportunidad enorme para quienes deseen desembarcar en ese mercado. El éxito de las criptomonedas sucede ya que, como es denominador común en todo Latam, las personas buscan alternativas para mitigar las consecuencias de la desestabilidad económica y política de sus países. En ese sentido, muchas de estas encuentran en las criptomonedas una forma de mitigar tales consecuencias, por ejemplo, adquieren criptomonedas que tengan paridad con el USD o sirvan para hacer inversiones, como el Bitcoin.

Por lo tanto, en función de su apetito al riesgo, el mundo cripto y de los activos digitales puede resultar una alternativa de inversión sumamente atractiva para todos los que buscan mantener el valor de sus ingresos o conseguir rendimientos. Esto puede ser ampliamente aprovechado por quienes posean ideas de negocio cripto. Además, podrán escalar su idea rápidamente con la ventaja de que incorporar tarjetas prepago a sus plataformas es sencillo. Y, gracias a esto, darán la posibilidad a sus clientes de transaccionar con sus criptomonedas, pasarlas a moneda fiat y hacer compras o transferencias.

Para finalizar…

Antes de llevar a cabo una iniciativa, hay que entender primero en qué vertical conviene iniciar, cuál es el alcance esperado y si se requiere algún tipo de licencia. A partir de allí, se puede analizar y comenzar a diseñar el producto que más se ajuste a tus necesidades y posibilidades. Uno de los puntos más importante a tener en mente es el time-to-market, ya que la obtención de una licencia puede tomar bastante tiempo y las ideas de negocio pueden perder vigencia para ese entonces.

Frente a imposibilidades de poder avanzar, existen proveedores con licencia, que brindan servicios de BaaS o Embedded Finance a startups o empresas que quieren comenzar su camino en el ecosistema Fintech o de medios de pago. Este tipo de alianzas es muy importante para abaratar costos, salir al mercado rápidamente, pero adecuadamente cubiertos a nivel legal y regulatorio, sobre todo, para no tener que tramitar licencias propias.