La industria de pagos continúa su constante evolución en latinoamérica gracias a la llegada de nuevas tecnologías. Y, en el 2024, este panorama pisa el acelerador con grandes innovaciones como la evolución de las tarjetas virtuales para pagos B2B, el pay by bank y la transformación definitiva de los pagos cross-border para ser más inmediatos y económicos.

Pero no solo eso, este año llega también para coronar algunas soluciones tecnológicas que se ganaron su lugar y no se van a ningún lado: las plataformas cloud native, el embedded finance y la tokenización como esenciales para la transformación de negocios existentes en su camino a la digitalización.

¡Veamos a continuación las tendencias más destacadas en la industria de pagos para este año!

Evolución de los pagos instantáneos cross border y envío de remesas

Todo indica que el sector de pagos y transferencias internacionales, incluidos los envíos de remesas, tendrá su punto de quiebre este año y se reversionará para lograr la rapidez, transparencia y bajos costos que los usuarios reclaman. Afortunadamente, esta necesidad de evolución inminente para el segmento -ligada a las frustraciones generadas por los modelos tradicionales- ya está promoviendo la aparición de cada vez más soluciones fintech digitales.

Y las expectativas por el avance en este segmento son altas: según el informe Payments 2025 & beyond de PWC, publicado en el 2021, el 42% de los actores de la industria encuestados está confiado en que habrá una aceleración en los pagos instantáneos B2B y transferencias P2P transfronterizas hasta el año que viene. ¿Y el foco? Mejorar la eficiencia de cara al usuario, para que las transferencias sean más inmediatas y económicas sin importar la moneda que se intente enviar o recibir, además de optimizar las soluciones B2B para empresas de todos los tamaños.

Además, este inminente boom también es fomentado a nivel estatal: según PaymentsJournal, Estados Unidos y la Unión Europea ya están trabajando en un proyecto piloto para resolver el envío de pagos internacionales entre sus poblaciones. Y, a nivel regional, la revolucionaria solución brasileña de pagos instantáneos, Pix, ya está comenzando a aceptarse en países fronterizos como Argentina y Paraguay, lo que habla de su exitosa adopción y su evolución más allá de las transferencias domésticas.

El boom de las tarjetas virtuales en pagos B2B

No es noticia que las tarjetas virtuales estén en gran crecimiento: sus ventajas de seguridad y su rápida emisión para darle usos específicos las catapultaron para este 2024. Y la tendencia que muestran los mercados, es que las empresas están buscando métodos de pago más rápidos y seguros para la gestión de sus pagos a proveedores. ¡Allí se lucen las tarjetas virtuales como alternativa! ¿Y por qué da tantos beneficios para los pagos B2B?

- Son eficientes: al ser virtuales, pueden integrarse a los sistemas contables de las empresas para dar visibilidad automática de los pagos realizados. Esto los ayudará a administrar mejor sus fondos y mantener sus cash flows siempre actualizados;

- Son más seguras: a diferencia de las físicas, no pueden ser robadas o perdidas por su frecuente uso al alcance de la mano. Además, reducen las posibilidades de fraude, ya que pueden activarlas, desactivarlas o crear tantas como se necesite según su uso, y reducir así su exposición.

Si bien las tarjetas físicas continúan vigentes en el ecosistema, cada vez son más las empresas que optan por operar sobre su versión digital, las cuales no solo emulan la fisicidad a través de la tokenización y su aprovisionamiento en billeteras, sino que convergen hacia una mayor cantidad de beneficios; entre ellos, la instantaneidad, seguridad, simplificación de procesos operativos y el ahorro en costos.

Enrique Fadul, Biz Dev Lead de la región andina en Pomelo

De todas maneras, este auge de las tarjetas virtuales no quiere decir que las tarjetas físicas no tengan lugar en el 2024. Según Javelin Strategy & Research, las tarjetas como un todo experimentarán un crecimiento general asociado principalmente a los casos de tarjetas internacionales de viajes y para gastos corporativos.

Las plataformas modulares y cloud native: aliadas perfectas de la modernización

En una industria muy competitiva y cambiante, es muy importante estar preparados para adaptarse, incorporar nuevas propuestas y estar en constante movimiento. Y es aquí donde se destacan las plataformas modulares y cloud native como la respuesta indicada para reimaginar y modernizar las soluciones de cara al 2024.

Estas arquitecturas divididas en módulos más pequeños e independientes, se pueden integrar de forma flexible y sencilla vía APIs a las empresas que necesiten escalar o modernizar sus soluciones de pago. Así podrán robustecerse y ofrecer más a sus usuarios, rápidamente, sin afectar el funcionamiento de su infraestructura actual, garantizando la vigencia de sus productos a nivel tecnológico.

Y según PWC, las empresas están frente a una solución paradigmática: 8 de cada 10 servicios financieros encuestados van a aprovechar las infraestructuras tecnológicas cloud native para el 2025.

Los procesos de migración y recambio tecnológico hoy son mucho más sencillos gracias a la flexibilidad y modularidad que la infraestructura en la nube brinda. En primer lugar porque facilitan el consumo de soluciones pequeñas que son capaces de interactuar con plataformas legadas sin mucho esfuerzo tecnológico, pero agregando gran valor a quien las consume. En segundo lugar, porque una vez estos microservicios se integran y agregan valor tecnológico, operativo y experiencial, son un catalizador y acelerador para llevar el core a la nube de manera más simple en el tiempo.

Carlos Marín, Country Manager de Colombia y Perú en Pomelo

La tokenización llegó para quedarse

Las exigencias de soluciones de pago más intuitivas, rápidas y sobre todo seguras, están a la orden del día. Es allí donde la tokenización de las tarjetas, para utilizarse a través de celulares o smartwatches, consolidó su lugar y se convirtió en un método de pago que no puede faltar. Según Consumer Finance, en Estados Unidos el total de pagos realizados a través de Apple Pay, Google Pay y Samsung Pay ya alcanzaron los USD 300 mil millones, con una estimación de crecimiento del 150% para el 2028.

Esta solución no solo da simplicidad a los usuarios, si no que debe ser tenido en cuenta por las empresas como un método de pago que fomenta la transparencia, agrega seguridad y disminuye el fraude gracias a la encriptación de los datos sensibles. Según PYMNTS, el 62% de los usuarios de bancos están dispuestos a renunciar a la comodidad para mejorar la seguridad de su información confidencial, y la tokenización. ¡Implementarlo es un win-win!

Consolidación del embedded finance para modernizar soluciones

El embedded finance no es una tendencia nueva para el 2024, pero sí lo es en diferentes regiones donde la modernización de los servicios financieros aún está en etapas tempranas. Por ejemplo, en México, donde la transformación digital de la industria es fundamental para dar respuestas a la población no bancarizada, el embedded finance consolida su lugar para fortalecer la oferta financiera con:

- El surgimiento de nuevos servicios financieros o neobancos;

- Posicionar y consolidar los existentes con modelos más atractivos y sostenibles;

- Modernizar y digitalizar los bancos tradicionales para mantenerse vigentes.

En el 2023 hemos observado gratamente el crecimiento del sector financiero mexicano. Y en este nuevo año que inició, afortunadamente está en eje la tecnología para continuar su desarrollo y que surjan nuevas oportunidades de negocio como neobancos o soluciones fintech ágiles y enfocadas en el usuario. Sin embargo, la oportunidad también está en manos de las empresas de otros rubros que quieran dar acceso a créditos y métodos de pago propios a su clientela, y a través del embedded finance, no solo podrán integrar rápidamente estas soluciones a su negocio, si no que sumarán su grano de arena en la lucha por la inclusión financiera del país.

Raymundo Guerrero, Country Manager de Pomelo en México

Las alternativas a las tarjetas: BNPL y Pay by bank

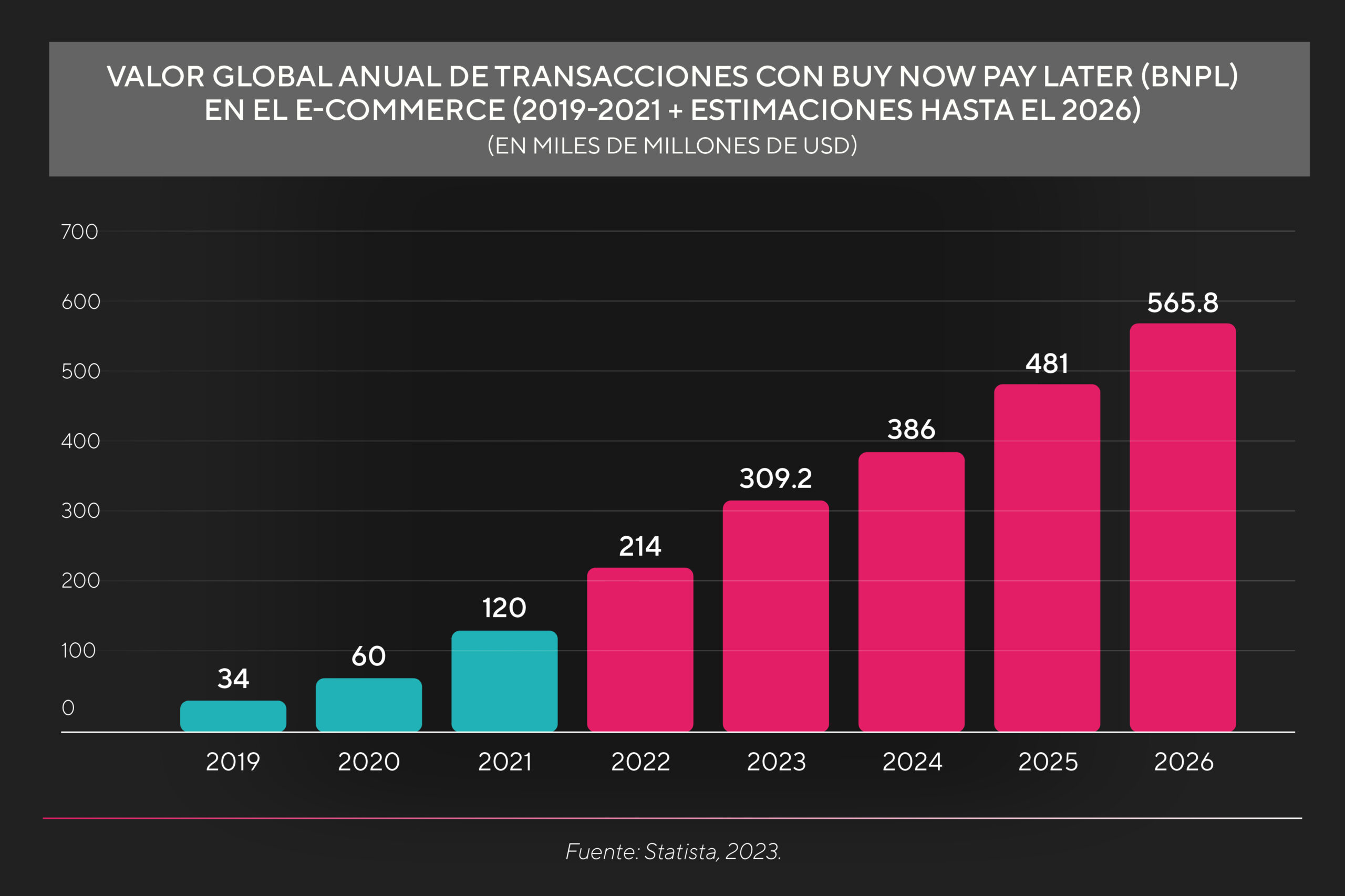

La digitalización trajo muchísimas formas de innovación. Y, aunque las tarjetas sigan siendo el método de pago digital más utilizado de América Latina y El Caribe, lentamente comienzan a destacarse otras alternativas en el mercado. Un gran ejemplo de ellos es el Buy Now, Pay Later (BNPL), que ya viene creciendo pero que se posiciona este año como una de las tendencias con más proyección. Según Statista, se espera que sus transacciones en ecommerce alcancen los USD 565,8 mil millones para el 2026.

El boom del BNPL se ve particularmente entre los millennials, quienes eligen este mecanismo de pago por la flexibilidad que ofrece para definir cuándo o en cuántas partes pagar una compra, en comparación a un modelo más estático como el de las tarjetas. Sin dudas esta es una gran oportunidad para los merchants que puedan integrar una solución de BNPL y capitalizar su potencial para incrementar sus ingresos.

Sin embargo, es importante que no dejen de lado la seguridad: el 4,2% de los usuarios de BNPL espera que se muestren certificaciones de seguridad en los sitios web que lo ofrecen, de lo contrario podrían abandonar la compra. Para lograrlo, los comercios deben tener en cuenta la incorporación de mecanismos de seguridad que alienten la finalización de las compras, como un gateway seguro que medie el momento del pago, además de alguna herramientas de verificación de identidad.

La segunda tendencia que se abre camino este año es el modelo pay by bank, o pagos cuenta a cuenta (A2A), también muy conveniente por los bajos niveles de fraude que ofrece: las personas hacen compras online y las abonan directamente desde su cuenta bancaria, evitando proporcionar los datos de tarjeta.

En Argentina, por ejemplo, este método de pago -llamado localmente transferencias 3.0- superó muy recientemente los pagos minoristas realizados con tarjeta de débito. Sin embargo, aún hay reticencia en su adopción a nivel global: aunque tengan incentivos como cashback y las ventajas de seguridad, el 40% de las personas encuestadas por PYMNTS admite no utilizarlo aún por falta de conocimiento.

Inteligencia artificial: momento de hablar de regulación

Con su llegada definitiva en el 2023, este año comienza la incorporación más profunda de la inteligencia artificial a la industria de pagos. Con ella, las empresas acceden a muchas posibilidades:

- Mejorar su toma de decisiones gracias al procesamiento de datos que realiza;

- Aprovechar sus capacidades para identificar en tiempo real posibles transacciones fraudulentas;

- Desbloquear nuevas ideas y experiencias personalizadas con su apoyo;

- Automatizar el servicio de customer service.

Sin embargo, uno de los desafíos que tendrá la inteligencia artificial este año será la regulación: los datos en torno al dinero son muy sensibles, por lo tanto cualquier herramienta que se integre a los procesos debe tener un marco regulatorio. Las conversaciones alrededor de este tema se enfocan principalmente en la ética, el respeto a la privacidad y la protección frente a posibles perjuicios.

Si te interesó este contenido, te contamos más perspectivas para el futuro de la industria de medios de pago en Latam.