A tecnologia fez o mercado de meios de pagamento mudar muito em todo o mundo, e no Brasil e na América Latina o cenário não é diferente: nas últimas décadas, e especialmente com a maior digitalização do setor financeiro nos últimos anos, não param de surgir avanços importantes. Sejam os pagamentos por aproximação, sistemas de transferências instantâneas como o Pix, os modelos de Open Finance, avanços no e-commerce, soluções que usam criptos e blockchain… é muita coisa!

Cada país da região entrou na onda desses novos meios de maneira distinta: o Brasil é um case de sucesso para as transferências instantâneas, graças ao Pix; a Argentina, para transferências e pagamentos por QR Code; e assim por diante. Neste artigo, a gente te detalha como negócios e países em todo o continente vêm explorando a inovação tecnológica neste setor – e como eles podem aproveitar as novas ferramentas digitais para depender cada vez menos do dinheiro físico.

Dos cheques e boletos aos pagamentos por NFC: a evolução na forma de pagar

Cheques, altas tarifas interbancárias, longas filas em agências físicas de bancos, boletos… Esse era o cenário de alguns anos atrás, embora pareça ser de um tempo muito distante. Felizmente, nos últimos anos isso mudou, seja por novas ferramentas desenvolvidas por empresas e por Bancos Centrais quanto, mais recentemente, por necessidades de soluções mais acessíveis remotamente durante a pandemia de Covid-19.

Segundo a Americas Market Intelligence, 2023 é o primeiro ano em que a América Latina tem maior uso de pagamentos digitais do que de dinheiro em espécie no universo de pagamentos (incluindo e-commerce e varejo físico). Se em 2020 o dinheiro físico representava 70% dos pagamentos nas principais economias do continente, este índice caiu para 45% em 2023. Aliás, a tendência tem bastante a ver com o fato de que o acesso à internet na região chegou a 78% em 2022, um aumento de 35 pontos percentuais em uma década.

E outros dados também chamam a atenção no setor:

- O e-commerce na América Latina deve movimentar US$ 375 bilhões em 2023;

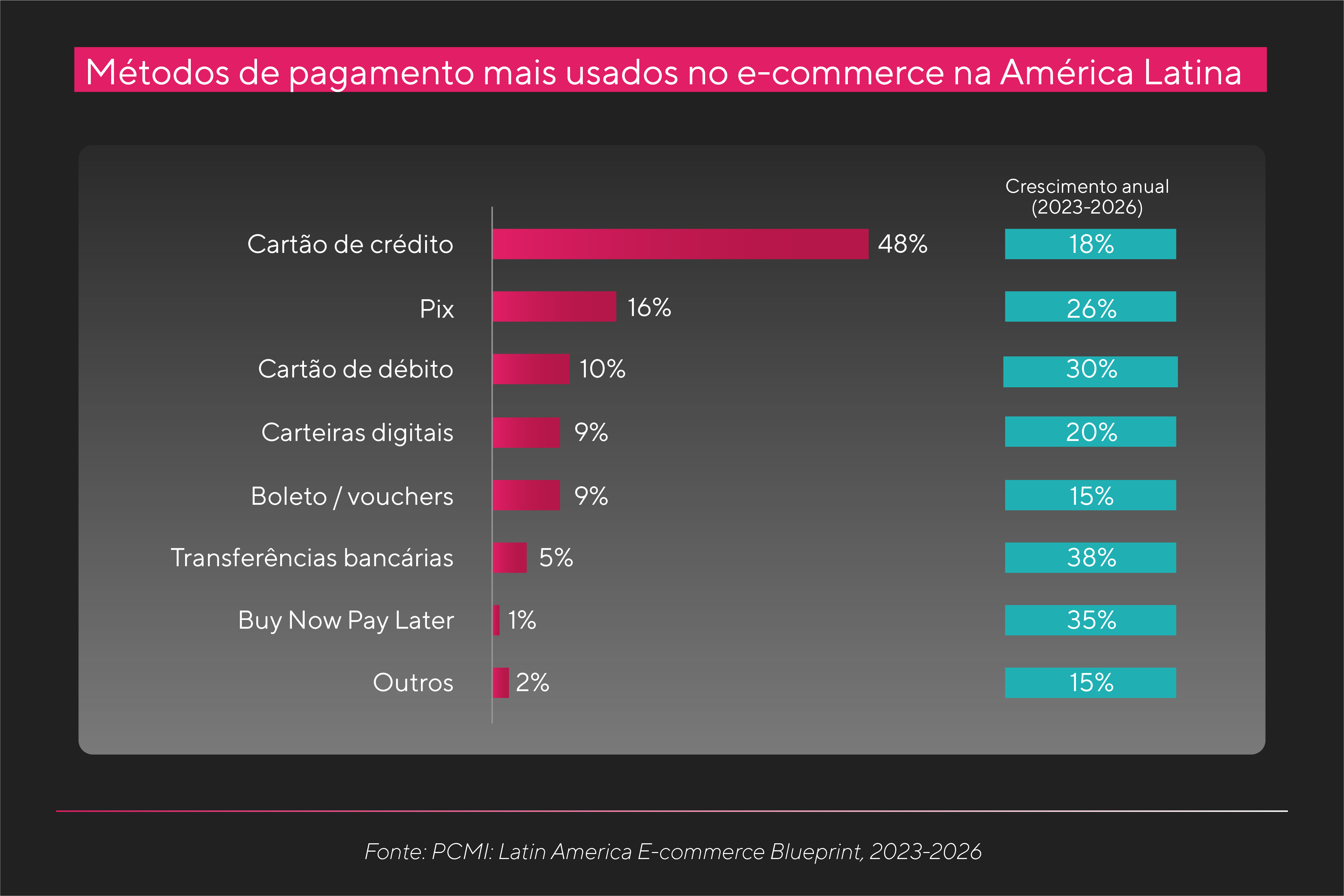

- Os cartões de crédito seguem firmes e fortes como principal meio de pagamento no e-commerce no continente, representando 48% de market share regional dentre todos os meios de pagamento. No Brasil, segundo o Banco Central (Bacen), o número de usuários de cartões emitidos por fintechs e bancos digitais aumentou 310% entre 2019 e 2022 (mais do que quadruplicou);

- Graças ao Pix, o Brasil respondeu por 15% do total de pagamentos instantâneos em todo o mundo em 2022, sendo o vice-líder global na modalidade;

- O mercado de pagamentos no Brasil deve registrar um faturamento anual de US$ 90 bilhões até 2027, segundo o relatório anual Global Payments, publicado pelo Boston Consulting Group (BCG);

- De acordo com o Global Findex, a bancarização na América Latina – um continente com problemas históricos de acesso das populações locais ao sistema financeiro – vem batendo recordes de crescimento. Isso tem contribuído para reduzir a desigualdade de acesso e fortalecer a digitalização da economia e dos sistemas de pagamentos locais.

Algumas das principais novidades tecnológicas nos meios de pagamento no Brasil e na América Latina:

- Sistemas de pagamentos instantâneos como o Pix;

- A popularização do contactless nos cartões, como tokenização, NFC, cartões virtuais e carteiras digitais;

- A digitalização do mercado de adquirência, como através do uso de códigos QR, ferramentas de interoperabilidade, soluções de embedded payments, maquininhas que aceitam Pix, tap on phone e gateways de pagamentos mais seguros e eficientes no e-commerce;

- O avanço dos ecossistemas de Open Banking e Open Finance e as novas tecnologias associadas a eles, como a iniciação de pagamentos (ITP) que acelera ainda mais o Pix;

- Toda a revolução em pagamentos trazida pela Web3: tecnologia blockchain, finanças descentralizadas (DeFi), criptomoedas, transferências P2P e outros ativos digitais;

- Infraestruturas fintech que simplificam a oferta de soluções de transferências, cartões e contas, com uso de APIs e tecnologia cloud native.

Com as novidades tecnológicas que não param de se desenvolver no mercado de meios de pagamento, necessariamente vem a questão da redução de tempo, e consequentemente a redução de custos. E, a partir disso, são mais e mais aplicações possíveis dentro do contexto, beneficiando tanto quem paga quanto quem recebe.

(Bruno Martucci, Diretor de Produtos da Pomelo para o Brasil)

A onda dos pagamentos instantâneos digitais

No Brasil e continente afora, os pagamentos instantâneos têm se desenvolvido fortemente nos últimos anos. Eles são uma alternativa mais econômica e rápida de transações do que outros meios tradicionais de pagamento, que funciona ainda de forma muito mais segura e rastreável do que com dinheiro físico. Este modelo digital é possibilitado por tecnologias que facilitam a interação dos sistemas de bancos, instituições financeiras e negócios (em especial, as APIs).

E se é bom para o usuário, também é bom para os negócios: hoje, segundo a PYMNTS, 81% dos grandes varejistas veem os pagamentos instantâneos como sendo fundamentais para fazer transações com outras empresas (como seus fornecedores).

Alguns dos exemplos mais inovadores de pagamentos instantâneos no continente e como eles revolucionaram seus mercados são os casos de Brasil e Argentina.

Brasil: uma revolução chamada Pix

O sistema de transferências instantâneas lançado pelo Banco Central em 2021 possibilita pagamentos imediatos e gratuitos a todo brasileiro que tenha acesso a um smartphone e uma conta em uma instituição financeira. Não só ficou mais fácil transferir valores entre contas a qualquer momento, como todo tipo de negócio passou a poder oferecer formas simples de aceitar pagamentos – estimulando pequenos e grandes comerciantes. De quebra, o Pix fez os bancos abandonarem métodos tradicionais (e pagos) de transferências.

Alguns dados que refletem a mudança que o Pix trouxe na vida financeira dos brasileiros:

- O crescimento do uso de pagamentos instantâneos no Brasil de 2021 para 2022 foi de 228,9% (mais do que triplicou), segundo o Prime Time for Real-Time Report;

- Além disso, o Pix já é usado pela grande maioria da população brasileira, virou o meio de transferências mais usado no país e representou 24% do total de pagamentos no e-commerce em 2022, sendo aceito em praticamente qualquer tipo de negócio online;

- E 82% dos brasileiros entrevistados em uma pesquisa de AtlasIntel e Atlantico disseram que o sistema trouxe um impacto muito positivo a suas vidas.

Transferencias 3.0: case de interoperabilidade na Argentina

Graças ao sistema gratuito e interoperável de pagamentos inaugurado por seu Banco Central (BCRA) em 2020, a Argentina viu aumentar em muito a facilidade de se fazer transferências bancárias. O modelo fez sucesso com seu uso de chaves ao estilo do Pix (CVU e CBU) para pagar e de códigos QR que são aceitos em qualquer instituição financeira, a qualquer hora e dia da semana.

Em poucos meses, o Transferencias 3.0 fez a modalidade de transferências disparar no país, superando até mesmo o uso de cartões. De acordo com o BCRA, em menos de dois anos o percentual de adultos com um CVU cresceu de 6,8% a 46,5%, e hoje o país é o que, em todo o continente, mais usa links de pagamento (a forma de pagamento em que o vendedor envia ao comprador um link onde ele pode completar uma compra através da sua forma de pagamento preferida, como acontece no Brasil com o Pix). E o varejo ganhou mais opções de receber pagamentos, graças ao fato de que a modalidade funciona de e para qualquer banco habilitado no sistema do BCRA.

Outros países veem o avanço trazido pelos pagamentos instantâneos

- No México, os sistemas de transferências SPEI e CoDi (que também usam QR, tecnologia NFC e links de pagamento) fizeram as transações crescer 62% entre 2020 e 2021. Agora, o país se prepara para o lançamento do sistema Dinero Móvil (DiMo), que permite que pequenas empresas recebam pagamentos digitais usando apenas um número de telefone;

- Na Colômbia, o BC local (Banco de la República de Colombia) desenvolve um modelo próprio de pagamentos instantâneos, também baseado na interoperabilidade e nos códigos QR. O país também já demonstrou interesse em adotar a infraestrutura tecnológica do Pix;

- No Peru e no Chile, os Bancos Centrais locais apostam respectivamente em desenvolver um sistema de transferências via interoperabilidade de carteiras digitais (no Peru) e na criação de sistemas de pagamentos imediatos (a começar em um projeto piloto no sul do Chile).

Cartões: a era contactless vem com tudo

Hoje, 44% dos pagamentos em toda a América Latina são feitos com cartões, segundo a AMI (Americas Market Intelligence). Isso representa, pela primeira vez, um número maior de pessoas que pagam com cartões do que usando dinheiro em espécie.

Se no século passado os cartões nasceram como uma revolução na forma de pagar as compras, a verdade é que eles nunca pararam de se modernizar. Mais recentemente, a digitalização do setor é marcada principalmente pela popularização dos pagamentos contactless – que incluem a tecnologia de aproximação NFC, os cartões virtuais e as carteiras digitais. Hoje, a praticidade desta tecnologia ajuda a aquecer o varejo, o e-commerce e o mercado de soluções financeiras na América Latina.

Alguns números que marcam esta tendência:

- Os pagamentos por aproximação com cartões crescem mais de 40% ao ano e devem alcançar 1 bilhão de usuários no mundo até 2024, de acordo com uma pesquisa da Juniper. No Brasil, a Associação Brasileira de Empresas de Cartão de Crédito e Serviços (Abecs) projeta que os pagamentos por aproximação já representem 60% das compras presenciais em 2023.

- Com a adoção cada vez maior da transformação digital, o mercado de processamento de pagamentos deve crescer globalmente dos USD 50,87 bilhões em 2023 para USD 84,57 bilhões até 2028. Dentre os destaques, estão justamente os cartões, beneficiados tecnologicamente pelo aumento dos pagamentos seguros por dispositivos móveis, ferramentas como inteligência artificial e machine learning, soluções cross-border e a popularização do NFC;

- A Mastercard ultrapassou 100 milhões de cartões virtuais emitidos na América Latina e no Caribe, em parceria com dezenas de fintechs da região. Só na Argentina, 50% dos cartões pré-pagos são usados em sua versão virtual, segundo a Minsait Payments;

- A tokenização de cartões para uso em carteiras virtuais como Google Pay e Apple Pay traz mais segurança e comodidade no pagamento. Hoje, no Brasil, mais de 36% dos usuários com acesso à internet já pagam usando estas carteiras.

Falando em segurança de pagamentos: dentre as camadas de segurança mais oportunas que os negócios online têm à disposição, um grande destaque é o protocolo 3D Secure, oferecido junto às bandeiras de cartões de crédito. Esta etapa adicional de validação de compras online ajuda a evitar compras fraudulentas feitas com cartões roubados ou clonados.

Interoperabilidade: Open Finance, e-commerce reforçado e maquininhas mais tech

A gente já falou de interoperabilidade ao tratar dos pagamentos instantâneos acima, mas este tema vai além: são inúmeras as vantagens trazidas pela possibilidade de que sistemas financeiros se comuniquem de forma transparente. No Brasil e na América Latina, o mercado tem se beneficiado bastante dos avanços nesta área:

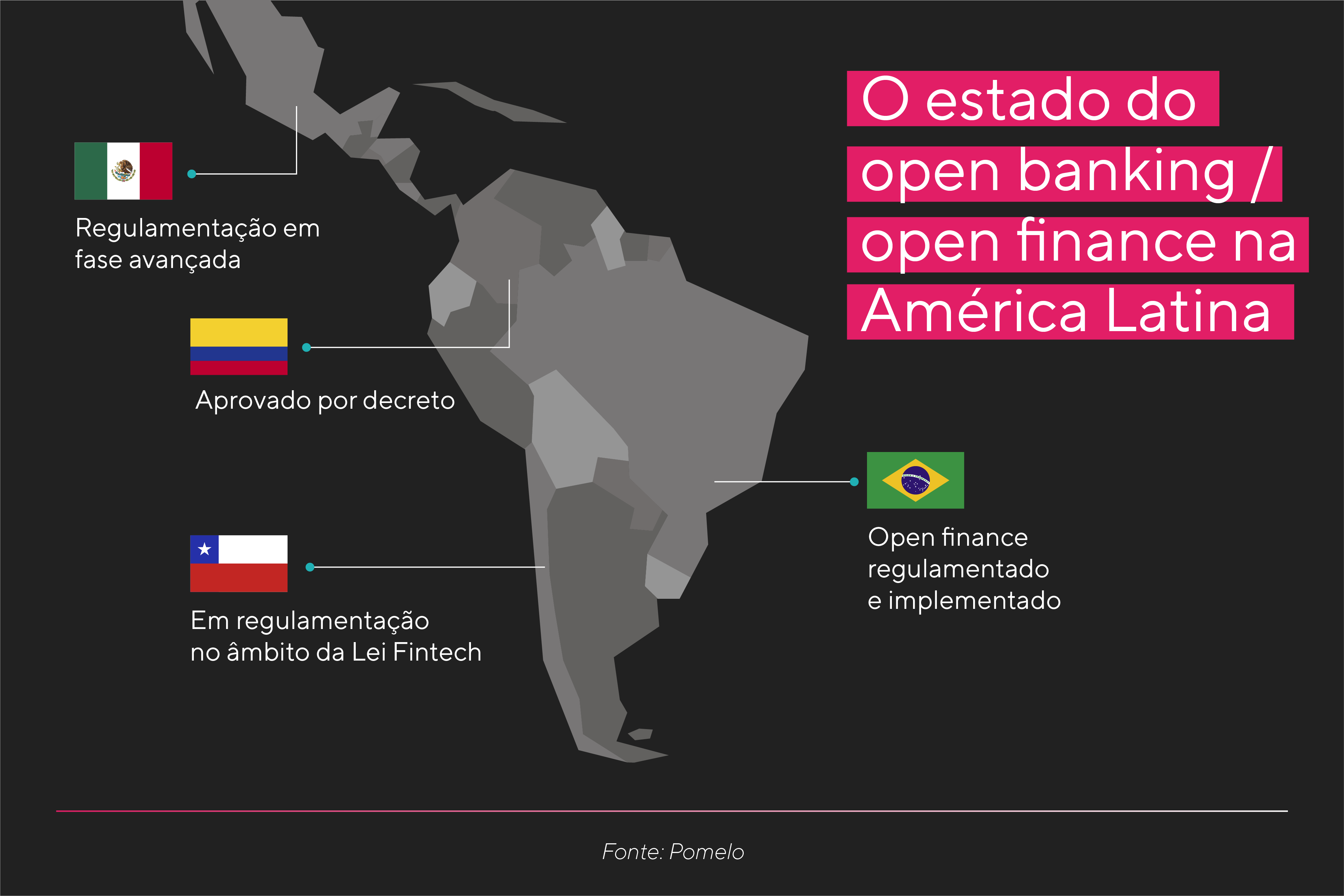

O open banking (e sua versão mais evoluída, o open finance) está em fase de desenvolvimento ou de implementação em vários países do continente. A nível regional, México e Colômbia se destacam ao desenvolver suas próprias soluções, e no Brasil o cenário já está bem mais avançado: o open finance no país é considerado um dos mais avançados do tipo em todo o mundo, abrindo possibilidades de mercado nos meios de pagamento como:

- Pagamentos via Pix em apps de forma muito mais rápida com o modelo de iniciação;

- Portabilidade e abertura mais fáceis de contas e cartões;

- Maior demanda de inovação e variedade por meios de pagamento graças à maior bancarização da população.

Por outro lado, o mercado de adquirência latino-americano tem se digitalizado cada vez mais. As adquirentes (ou credenciadoras, ou ainda as maquininhas) apostam em diversificar cada vez mais as opções à disposição dos comerciantes:

- Técnicas inovadoras para pagar despontam, como as de embedded payments (pagamentos embutidos). Estas são soluções inteligentes de pagamento incorporadas a softwares e outras aplicações, permitindo que o cliente que já tem uma forma de pagamento cadastrada não precise tomar nenhuma ação extra para que o processo de pagamento da sua compra seja efetivado;

- A integração de maquininhas com sistemas de Buy Now Pay Later e ainda o modelo contactless de tap on phone, que permite que empresas e comerciantes possam transformar seus celulares em terminais de pagamento – sem nem precisar de uma maquininha física;

- Muitas maquininhas e gateways de pagamento (os sistemas de adquirência para pagar online) já aceitam pagamentos usando códigos QR interoperáveis (modalidade que já é adotada por 28% dos consumidores online);

- O e-commerce na América Latina deve se consolidar a uma alta de 25% ao ano. Neste setor, os gateways de pagamentos vêm contribuindo para o fortalecimento da confiança nas compras online – seja através da melhora nos sistemas de check-out, de sua integração a marketplaces de redes sociais ou através do aumento dos mecanismos de segurança neste mercado.

Soluções da Web3: DeFi, blockchain, criptomoedas e mais

Se as criptomoedas e soluções da Web3 já traziam um panorama totalmente inovador quando começaram a despontar, na década passada, hoje elas são uma possibilidade muito oportuna de negócios com pagamentos. Tudo graças ao modelo das finanças descentralizadas (DeFi), baseado na tecnologia blockchain.

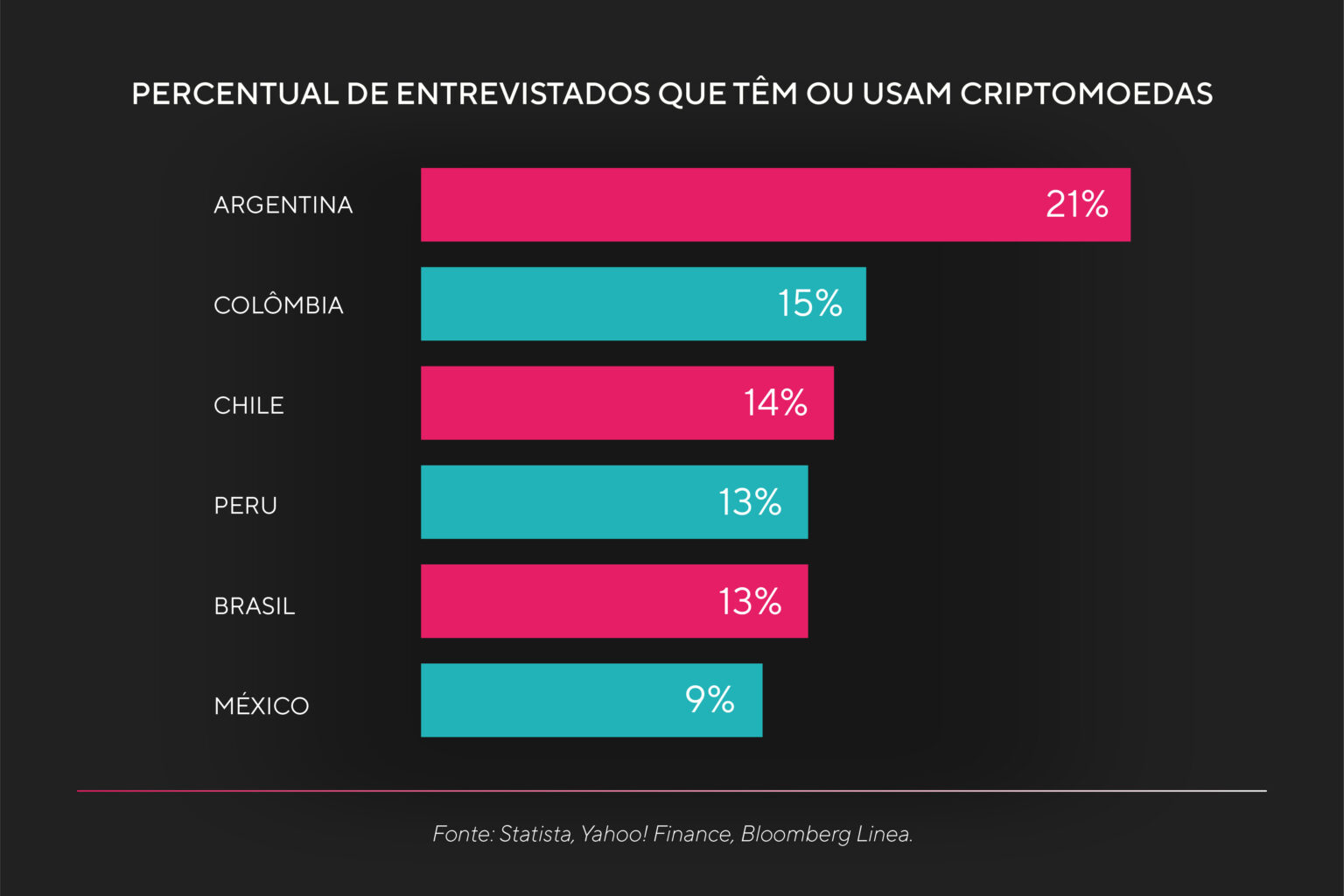

Entre julho de 2021 e junho de 2022, a América Latina registrou transações em criptomoedas que somaram mais de USD 562 bilhões, de acordo com a Chainanalysis. Em um continente marcado pela inflação alta, as criptos – em especial as stablecoins – crescem como um investimento de proteção.

Um exemplo marcante vem de um relatório da Latitud de 2022: 21% dos argentinos já possuem ou usam criptoativos (como base de comparação, nos EUA, o número era de apenas 10%). Além disso, reforçando o potencial de negócios que existe nesse mercado, 27% dos executivos C-level entrevistados no Brasil pela FIS afirmam que as criptos deveriam ser mais adotadas como forma de pagamento.

E, falando não só do simples uso de criptomoedas e a sua popularização, também vimos surgir neste segmento:

- Opções de cartões cripto em países como Argentina, Brasil, Colômbia e México. Através deles, as exchanges permitem a seus usuários usar seu saldo em criptomoedas. As principais bandeiras de cartões de crédito do mercado têm feito parcerias neste segmento no continente, além de desenvolver gateways próprios de pagamento que facilitam a conexão entre seus sistemas de pagamento e a tecnologia blockchain;

- Remessas ou pagamentos peer-to-peer (P2P), que não dependem de bancos tradicionais, de taxas e prazos pouco competitivos, também despontam no setor. Elas permitem a cidadãos e empresas em regiões com pouco acesso ao sistema financeiro que paguem e recebam de forma rápida e econômica. Inclusive, os pagamentos e liquidações foram mencionados por 48% das empresas Fortune 500 (as maiores corporações dos EUA) que vêm adotando ou planejando iniciativas dentro do ambiente da Web3.

Inovações com softwares, APIs e soluções fintech

Falar em pagamentos na América Latina também significa falar da grande digitalização das soluções financeiras no continente como um todo. A revolução fintech vem impulsionando a inclusão financeira nos últimos anos com soluções mais baratas e que são acessíveis a cidadãos e empresas. Graças a elas, 15% dos adultos latino-americanos puderam fazer sua primeira transação virtual durante o período da pandemia. Além disso, os pagamentos são o segundo maior serviço que as fintechs oferecem no Brasil:

Hoje, diferentes tipos de serviços baseados em infraestruturas fintech têm estimulado o mercado de pagamentos no continente. Alguns exemplos:

- Os neobancos e fintechs têm crescido em participação como emissores de cartões, desafiando a incumbência dos grandes bancos;

- Negócios de Buy Now Pay Later vêm alcançando cada vez mais o segmento de pessoas que não usam com frequência o sistema bancário (quase a metade da população mexicana, por exemplo);

- Empresas de lending totalmente digitais facilitam a concessão de empréstimos e aquecem a economia real do continente, em especial em países como Peru e México;

- Soluções fintech de remessas internacionais ajudam a financiar o consumo das famílias no continente – que é a segunda maior região receptora de remessas do mundo, tendo registrado entradas de US$ 142 bilhões em 2022.

Todos estes serviços, bem como outras revoluções no mercado de pagamentos do continente, hoje podem ter uma proposta de valor muito mais tecnológica graças ao uso de soluções cloud native, totalmente baseadas no uso da nuvem e de APIs. Dentre elas, empresas dos mais variados tipos, em especial no mercado de pagamentos, podem adotar serviços de banking as a service (BaaS) e embedded finance e ter suas próprias unidades financeiras.

A digitalização é um caminho sem volta para os meios de pagamento na América Latina

Com soluções inovadoras, nascem novos modelos de negócio, produtos e serviços no setor de pagamentos. E, como aconteceu na última década, várias novidades devem surgir nos próximos anos, trazendo ainda mais comodidade para usuários, adquirentes e participantes do ecossistema financeiro. Podemos citar, com apoio do nosso Diretor de Produtos no Brasil, Bruno Martucci, algumas perspectivas futuras quentes:

- O desenvolvimento de novas soluções de inteligência artificial aplicadas nos pagamentos, tanto ao melhorar soluções de prevenção a fraude e aprimorando o desenvolvimento de produtos neste mercado;

- As moedas digitais de governos e BCs latino-americanos, como o Drex do Brasil, devem ampliar as possibilidades de pagamentos cross-border;

- Soluções blockchain, cada vez mais populares, prometem continuar reduzindo custos e simplificando a forma como cidadãos e empresas latino-americanos fazem suas transações;

- E o aumento da cobertura 5G, que deve acelerar ainda mais a adoção de pagamentos instantâneos digitais e soluções de embedded payments.