La tecnología ha hecho que el mercado de medios de pago cambie considerablemente en todo el mundo, y en Brasil y América Latina el escenario no es diferente: en las últimas décadas, y especialmente con la mayor digitalización del sector financiero en los últimos años, constantemente surgen importantes avances. Ya sean pagos por proximidad, sistemas de transferencias instantáneas como Pix, modelos de Open Finance, avances en el e-commerce, soluciones que utilizan criptomonedas y blockchain… ¡Son muchos!

Cada país de la región lo ha visto de diferentes maneras: Brasil es un caso de éxito en las transferencias instantáneas, gracias a Pix; Argentina, en las transferencias y pagos con código QR; y así sucesivamente. En este artículo, te contamos cómo las empresas y los países de todo el continente han explotado la innovación tecnológica en este sector, y cómo pueden aprovechar las nuevas herramientas digitales para depender cada vez menos del dinero en efectivo.

De los cheques y dinero físico a los pagos NFC: la evolución de nuestra forma de pagar

Cheques, vouchers y boletos bancarios, elevadas comisiones interbancarias, largas colas en las sucursales bancarias físicas… Este era el panorama hace unos años, aunque parezca que hace mucho. Afortunadamente, esto ha cambiado en los últimos años, tanto por las nuevas herramientas desarrolladas por empresas y bancos centrales como, más recientemente, por la necesidad de soluciones más accesibles a distancia durante la pandemia de Covid-19.

Según Americas Market Intelligence, 2023 será el primer año en el que Latinoamérica verá un mayor uso de los pagos digitales que del efectivo en el universo de los pagos (incluyendo el e-commerce y el comercio minorista físico). Mientras que en 2020 el efectivo representaba el 70% de los pagos en las principales economías del continente, esta cifra se redujo al 45% en el 2023. Por cierto, la tendencia tiene mucho que ver con el hecho de que el acceso a internet en la región alcanzó el 78% en el 2022 – un aumento de 35 puntos porcentuales en una década.

Otros datos también son notables en el sector:

- Se espera que el e-commerce en Latinoamérica alcance un valor de 375.000 millones de dólares en el 2023;

- Las tarjetas de crédito siguen siendo el principal medio de pago para el comercio electrónico en el continente, representando el 48% del market share regional entre todos los medios de pago;

- Gracias a Pix, Brasil representó el 15% de todos los pagos instantáneos del mundo en el 2022, lo que lo convierte en el vice-líder mundial en esta modalidad;

- Se espera que el mercado de pagos en Brasil registre unos ingresos anuales de 90.000 millones de dólares en el 2027, según el informe anual Global Payments publicado por Boston Consulting Group (BCG);

- Según Global Findex, la banca en Latinoamérica -un continente con problemas históricos de acceso de la población local al sistema financiero- viene rompiendo récords de crecimiento. Esto ha contribuido a reducir la desigualdad de acceso y a reforzar la digitalización de la economía y los sistemas de pago locales.

Algunas de las principales innovaciones en tecnología de medios de pago en Latinoamérica:

- Sistemas de pagos instantáneos como Pix y Transferencias 3.0;

- La popularización del contactless en las tarjetas, como la tokenización, NFC, las tarjetas virtuales y las billeteras virtuales/wallets;

- La digitalización del mercado de adquirencia, por ejemplo, mediante el uso de códigos QR, herramientas de interoperabilidad, soluciones de pago integradas (embedded payments), máquinas/posnets habilitadas para pagos instantáneos, tap on phone y gateways de pago más seguros y eficientes en el e-commerce;

- El avance de los ecosistemas Open Banking y Open Finance y las nuevas tecnologías asociadas a ellos;

- Toda la revolución de los pagos provocada por la Web3: tecnología blockchain, finanzas descentralizadas (DeFi), criptomonedas, transferencias P2P y otros activos digitales;

- Infraestructuras fintech que simplifican la oferta de soluciones de transferencias, tarjetas y cuentas, utilizando APIs y tecnología cloud native.

Con las innovaciones tecnológicas en constante desarrollo en el mercado de los medios de pago, se plantea necesariamente la cuestión de reducir el tiempo y, en consecuencia, los costos. Y a partir de ahí, hay cada vez más aplicaciones posibles en el contexto, beneficiando tanto a los que pagan como a los que reciben.

(Bruno Martucci, Director de Producto de Pomelo para Brasil)

La ola de los pagos instantáneos digitales

Los pagos instantáneos se han desarrollado con fuerza en Latinoamérica en los últimos años. Son una alternativa más barata y rápida a otros medios de pago tradicionales, que además funciona de forma mucho más segura y trazable que con el efectivo físico. Este modelo digital es posible gracias a las tecnologías que facilitan la interacción entre los sistemas de los bancos, las instituciones financieras y las empresas (en particular, las APIs).

Y si es bueno para el usuario, también lo es para las empresas: hoy en día, según PYMNTS, el 81% de los grandes minoristas consideran que los pagos instantáneos son clave para realizar transacciones con otras empresas (como sus proveedores).

Algunos de los ejemplos más innovadores de pagos instantáneos en el continente y de cómo han revolucionado sus mercados son Brasil y Argentina.

Brasil: Pix, una revolución de la tecnología en medios de pago

El sistema de transferencias instantáneas lanzado por el Banco Central en el 2021 hace posibles los pagos inmediatos y gratuitos para todos los brasileños que tengan acceso a un smartphone y una cuenta en una institución financiera. No solo se ha hecho más fácil transferir dinero entre cuentas en cualquier momento, sino que todo tipo de empresas pueden ahora ofrecer formas sencillas de aceptar pagos, estimulando a pequeñas y grandes empresas por igual. Es más, Pix ha hecho que los bancos abandonaran varios métodos antiguos de transferencia tradicionales (y de pago).

Algunos datos que reflejan el cambio que Pix ha traído a la vida financiera de los brasileños:

- El crecimiento del uso de pagos instantáneos en Brasil del 2021 al 2022 fue del 228,9% (creció más del triple), según el Prime Time for Real-Time Report;

- Además, Pix ya es utilizado por la gran mayoría de la población brasileña, se ha convertido en el medio de transferencia más utilizado en el país y representó el 24% de todos los pagos de comercio electrónico en el 2022, siendo aceptado por prácticamente cualquier tipo de negocio online;

- Y el 82% de los brasileños entrevistados en una encuesta realizada por AtlasIntel y Atlantico dijeron que el sistema había tenido un impacto muy positivo en sus vidas.

Transferencias 3.0: el gran caso de interoperabilidad en Argentina

Gracias al sistema de pagos gratuito e interoperable inaugurado por su Banco Central (BCRA) en el 2020, Argentina ha visto aumentar enormemente la facilidad para realizar transferencias bancarias. El modelo ha sido un éxito por el uso de claves (CVU y CBU) para pagar y códigos QR que son aceptados en cualquier entidad financiera, a cualquier hora del día.

En pocos meses, Transferencias 3.0 ha logrado que la modalidad de transferencias se dispare en el país, superando incluso al uso de tarjetas. Según el BCRA, en menos de dos años el porcentaje de adultos con CVU pasó del 6,8% al 46,5%, y hoy el país es el mayor usuario del continente de enlaces de pago (la forma de pago en la que el vendedor envía al comprador un enlace donde puede completar una compra con su medio de pago preferido). Y los comercios han ganado más opciones para recibir pagos, gracias a que la modalidad funciona desde y hacia cualquier banco autorizado por el sistema del BCRA.

Otros países ven el progreso generado por los pagos instantáneos

- En México, los sistemas de transferencias SPEI y CoDi (que también utilizan QR, tecnología NFC y enlaces de pago) hicieron crecer las transacciones un 62% entre el 2020 y el 2021. Ahora, el país se prepara para el lanzamiento del sistema Dinero Móvil (DiMo), que permite a las pequeñas empresas recibir pagos digitales con solo un número de teléfono;

- En Colombia, el Banco de la República está desarrollando su propio modelo de pagos instantáneos, también basado en la interoperabilidad y los códigos QR. El país también ha mostrado interés en adoptar la infraestructura tecnológica de Pix;

- En Perú y en Chile, los Bancos Centrales locales están apostando respectivamente por desarrollar un sistema de transferencias a través de la interoperabilidad de billeteras digitales (en Perú) y por crear sistemas de pagos instantáneos (comenzando con un proyecto piloto en el sur de Chile).

Tarjetas: la era contactless viene con todo

El 44% de los pagos en todo Latinoamérica hoy se realizan con tarjeta, según AMI (Americas Market Intelligence). Esto representa, por primera vez, más personas pagando con tarjetas que usando dinero en efectivo.

Si en el siglo pasado las tarjetas nacieron como una revolución en la forma de pagar las compras, lo cierto es que nunca han dejado de modernizarse. Más recientemente, la digitalización del sector ha estado marcada principalmente por la popularización de los pagos sin contacto, que incluyen la tecnología de proximidad NFC, las tarjetas virtuales y las billeteras virtuales. Hoy, la practicidad de esta tecnología está ayudando a calentar los mercados minorista, de e-commerce y de soluciones financieras en América Latina.

Algunas cifras que resaltan esta tendencia:

- Los pagos con tarjetas sin contacto están creciendo más de un 40% al año y se espera que alcancen los 1.000 millones de usuarios en todo el mundo en el 2024, según una investigación de Juniper;

- Con la creciente adopción de la transformación digital, se espera que el mercado de procesamiento de pagos crezca globalmente de 50.870 millones de dólares en el 2023 a 84.570 millones de dólares en el 2028. Entre lo más destacado están las tarjetas, que se han beneficiado tecnológicamente del aumento de los pagos seguros a través de: dispositivos móviles, herramientas como la inteligencia artificial y el aprendizaje automático, soluciones cross-border y la popularización del NFC;

- Mastercard superó los 100 millones de tarjetas virtuales emitidas en América Latina y el Caribe, en alianza con decenas de fintech de la región. Sólo en Argentina, el 50% de las tarjetas prepagas se utilizan en su versión virtual, según Minsait Payments;

- La tokenización de las tarjetas para su uso en billeteras virtuales como Google Pay y Apple Pay aporta mayor seguridad y comodidad a los pagos. Actualmente, en Brasil, más del 36% de los usuarios con acceso a internet ya pagan utilizando estas billeteras.

Hablando de seguridad en los pagos: entre las capas de seguridad más oportunas que los comercios online tienen a su disposición, destaca el protocolo 3D Secure, ofrecido junto con las marcas de tarjetas de crédito. Este paso adicional de validación de las compras en línea ayuda a evitar las compras fraudulentas realizadas con tarjetas robadas o clonadas.

Interoperabilidad: Open Finance, e-commerce reforzado y posnets más y más tech

Ya hemos hablado anteriormente de la interoperabilidad al tratar de los pagos instantáneos, pero este tema va más allá: son innumerables las ventajas que aporta la posibilidad de que los sistemas financieros se comuniquen de forma transparente. En Brasil y América Latina, el mercado se ha beneficiado enormemente de los avances en este ámbito:

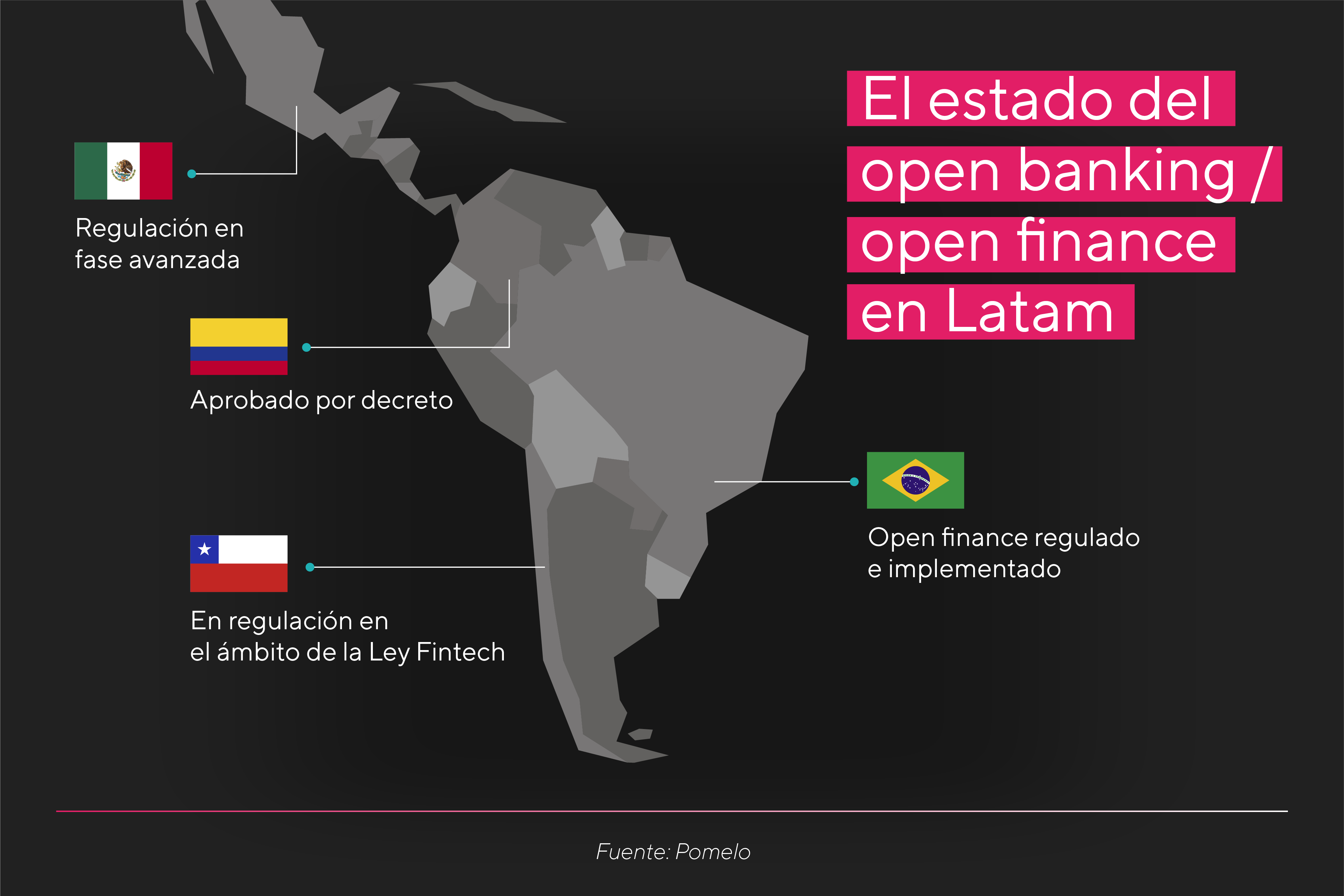

El Open Banking (y su versión más evolucionada, el Open Finance) está en fase de desarrollo o implantación en varios países del continente. A nivel regional, México y Colombia se destacan por desarrollar sus propias soluciones, y en Brasil el escenario ya está mucho más avanzado, abriendo posibilidades de mercado en medios de pago como:

- Pagos con Pix mucho más rápidos con su uso directamente en apps de servicios;

- Mayor facilidad de portabilidad y apertura de cuentas y tarjetas;

- Mayor demanda de innovación y variedad en medios de pago gracias al crecimiento en la bancarización de la población.

Por otro lado, el mercado de adquirencia latinoamericano está cada vez más digitalizado. Los adquirentes (posnets, gateways y facilitadores de pago) apuestan por diversificar cada vez más las opciones a disposición de los comerciantes:

- Están surgiendo más y más técnicas de pago innovadoras con los embedded payments (pagos integrados). Se trata de soluciones de pago inteligentes incorporadas a softwares y aplicaciones, de modo que los clientes que ya tienen registrado un método de pago no tengan que realizar ninguna acción adicional para que se lleve a cabo el proceso de pago de su compra;

- La integración de terminales de pago con sistemas de Buy Now Pay Later y el modelo contactless de tap on phone, que permite a empresas y comercios convertir sus teléfonos móviles en terminales de pago, sin necesidad siquiera de una máquina física;

- Muchos terminales y gateways de pago (las pasarelas que permiten para pagar online) ya aceptan pagos mediante códigos QR interoperables (un modo ya adoptado por el 28% de los consumidores online en Latam);

- Se prevé que el e-commerce en la región se consolide a un ritmo anual de alza del 25%. En este sector, los gateways/pasarelas de pago han contribuido a reforzar la confianza en las compras online, ya sea mejorando los sistemas de pago, integrándolos con los marketplaces de redes sociales o aumentando los mecanismos de seguridad en este mercado.

Soluciones en la Web3: DeFi, blockchain, criptomonedas y más

Si las criptomonedas y las soluciones Web3 ya traían un panorama totalmente innovador cuando empezaron a surgir la década pasada, hoy son una posibilidad muy oportuna para los negocios de pago. Todo gracias al modelo de finanzas descentralizadas (DeFi), basado en la tecnología blockchain.

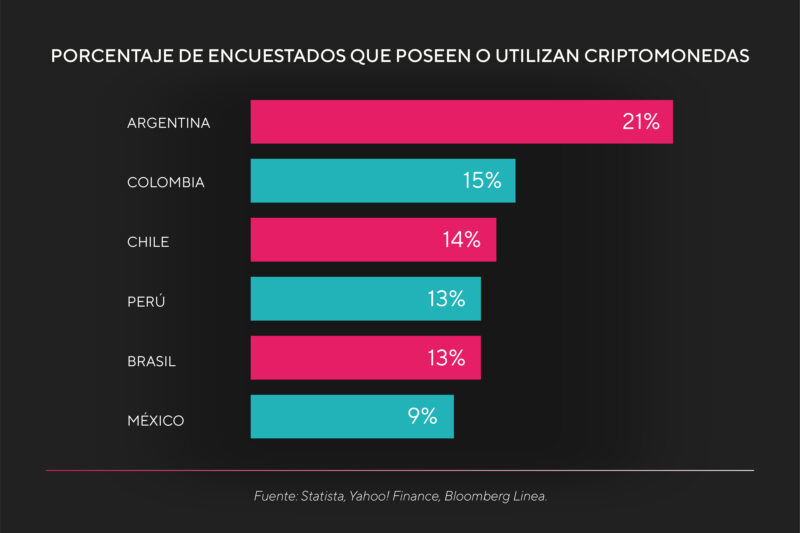

Entre julio del 2021 y junio del 2022, Latinoamérica registró transacciones de criptodivisas por más de 562 mil millones de dólares, según Chainanalysis. En un continente marcado por la alta inflación, las criptomonedas (especialmente las stablecoins) crecen como inversión de protección. Y un ejemplo llamativo proviene de un informe de Latitud de 2022: el 21% de los argentinos ya posee o utiliza criptoactivos (como base de comparación, en los Estados Unidos la cifra era de sólo el 10%).

Y también hemos visto el surgimiento en este segmento de:

- Las opciones de tarjetas cripto en países como Argentina, Brasil, Colombia y México. A través de ellas, exchanges permiten a sus usuarios utilizar su saldo en criptomonedas. Las principales banderas de tarjetas de crédito del mercado se han asociado a este segmento en el continente, además de desarrollar sus propias pasarelas de pago que facilitan la conexión entre sus sistemas de pago y la tecnología blockchain;

- Las remesas y los pagos peer-to-peer (P2P), que no dependen de los bancos tradicionales, con tarifas y plazos poco competitivos, también están emergiendo en el sector. Estos permiten a ciudadanos y empresas de regiones con poco acceso al sistema financiero pagar y recibir de forma rápida y barata. De hecho, los pagos y liquidaciones fueron mencionados por el 48% de las empresas de la lista Fortune 500 (las más grandes corporaciones estadounidenses) que han adoptado o están planeando iniciativas en el entorno de la Web3.

Innovación con softwares, APIs y soluciones fintech

Hablar de tecnología en medios de pago en Latinoamérica es también hablar de la gran digitalización de las soluciones financieras en el conjunto del continente. La revolución fintech ha impulsado la inclusión financiera en los últimos años con soluciones más baratas y accesibles para ciudadanos y empresas. Gracias a ellas, el 15% de los adultos latinoamericanos pudieron realizar su primera transacción virtual durante la pandemia.

Hoy, diferentes servicios basados en infraestructuras fintech han estimulado el mercado de pagos en el continente. Algunos ejemplos:

- Los neobancos y las fintechs han crecido en participación como emisores de tarjetas, desafiando la incumbencia de los grandes bancos;

- Las empresas de Buy Now Pay Later llegan cada vez más al segmento de personas que no suelen utilizar el sistema bancario (casi la mitad de la población mexicana, por ejemplo);

- Las empresas de lending totalmente digitales facilitan la concesión de préstamos y calientan la economía real del continente, especialmente en países como Perú y México;

- Las soluciones fintech de remesas internacionales ayudan a financiar el consumo de los hogares en el continente, que es la segunda región receptora de remesas del mundo, con entradas de 142.000 millones de dólares en el 2022.

Todos estos servicios, así como otras revoluciones en el mercado de pagos del continente, pueden tener hoy una propuesta de valor mucho más tecnológica gracias al uso de soluciones cloud native (nativas en la nube), basadas íntegramente en el uso de la nube y las API. Entre ellas, las empresas de todo tipo, especialmente en el mercado de pagos, pueden adoptar el banking as a service (BaaS) y el embedded finance (finanzas embebidas) y disponer de sus propias unidades financieras.

La digitalización es un camino sin retorno para la tecnología en medios de pago en Latam

Las soluciones innovadoras de tecnología en medios de pago están generando nuevos modelos de negocio, productos y servicios en el continente. Y, como ha sucedido en la última década, en los próximos años surgirán varias novedades que aportarán aún más comodidad a usuarios, adquirentes y participantes en el ecosistema financiero. Con el apoyo de nuestro Director de Producto en Brasil, Bruno Martucci, mencionamos algunas perspectivas de futuro en tendencia:

- El desarrollo de nuevas soluciones de inteligencia artificial aplicadas a los pagos, tanto para mejorar las soluciones de prevención del fraude como para potenciar el desarrollo de productos en este mercado;

- Las monedas digitales de gobiernos y bancos centrales latinoamericanos, como la brasileña Drex, deberán ampliar las posibilidades de pagos transfronterizos;

- Las soluciones blockchain, cada vez más populares, prometen seguir reduciendo costos y simplificando la forma en que los ciudadanos y las empresas latinoamericanas realizan sus transacciones;

- Y el aumento de la cobertura 5G, que debería acelerar aún más la adopción de pagos instantáneos digitales y soluciones de pagos integradas.